早前看見日本樓投資達人上一個電視節目,在節目上一面倒唱好日本樓投資。當時他提出了好幾個因素,全都是利好日本樓市的。認為只要做足功課,懂得選擇好地段,差不多必賺,看完節目都好想投資日本樓,哈哈。

在該節目中所提到的利好因素包括日圓匯率走低,會令資產升值。日圓是多年來唯一沒有貶值的貨幣(我不太明白,而且好像跟匯率走低有所矛盾)。日本衰了24年,經濟循環理論,將會衰極而盛(我不太明白)。安倍經濟學,刺激日本經濟。日本人文化好,交租準時。日本樓便宜,租金回報高。加上賭場、奧運等,預期日本物業投資將有極好前景。

近日看見《視點31》一段有關日本樓的影片,十分欣賞它的手法,雖然訪問本身有投資日本樓的人,每一位對日本物業投資都相當正面,但它卻在節目中加插了不少負面因素,而且基於數據事實,作了一個很好的平衡。

日圓匯價

常言道印銀紙使貨幣貶值,資產價格就會上升。節目拿一個個案作研究,一間物業於2014年年中買入,至2015年年初,原本值150萬港元的物業,計及匯價,最後還要蝕20萬港元。這個「印銀紙論」是否成立?值得深思。

地價

日本人有個說法,物業只有70年壽命,過了70年後,建築部分就不值錢,賣也賣不出去。節目中的地產中介對這說法並無否認,但他以另一個說法作回應,認為以今天這回報率,70年所收的租金都早已回本了,物業是否還值錢又有何關係呢?

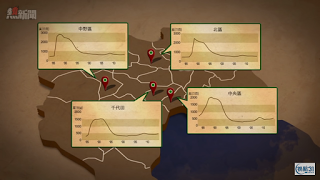

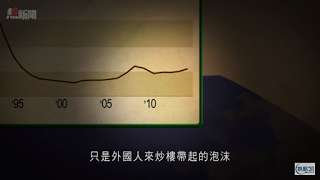

也有人說,建築部分值錢不值錢也不要緊,因為日本物業買賣,買入的地是永久業權的,地價一直在升值就可以了。不過,日本自90年代經濟泡沫爆破以來,地價都沒有升值,今天只有高峰時兩成。

近三年,日本的地價疑似有所上升,但專家指這與外國人炒樓現象有關。始終全球量化寛鬆,全球資金氾濫,跑到日本房地產市場追落後,造成地價有起色現象很合理。

成本費用

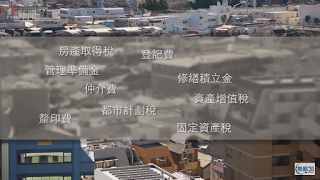

日本物業有很多費用,由於外國人不可以在日本開銀行戶口,所以外國人投資日本樓一定要經中介。除此之外,不少費用在香港聽也未有聽過,例如都市計劃稅、固定資產稅等。還有,投資後五年內把物業賣出,還要付30%的資產增值稅,成本不輕。

銀行取態

日本人有個說法,新樓一賣出,價值立即下跌兩成。原因是銀行會於新樓賣出後,便會立即把估值調低兩成。這與在香港買新車的情況差不多,新車落地,車價立即跌三成

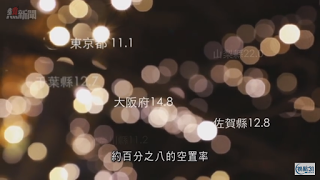

空置率

日本物業的空置率相當之高,即使是東京,三年前(指2012年)的空置率大約為8%,去年(指2014年)已經達雙位數字了。日本其他地區的空置率都是雙位數字,而且不斷在增加。

由於日本人喜歡住新樓,每年都有90萬間新屋推出市場,今天空置單位大約有820萬個,專家推算,20年後日本物業的空置率將達40%,即大約每兩個單位有一個空置。

相信以上的數字只是簡單乘數,應該還未計及日本人口的預測。2007年日本有1億2千多萬,往後每年人口減少百多萬人,預計30年後將會只有大約8千多萬人,到時空置率將會更高。

我認為這一點最為致命,香港物業之所以長升長有,主因是供求問題,如果日本物業長遠是供過於求,空置率高企,要升值都相對難。當然,看見空置率在高水平,合理的政府都不會再建房屋推新樓,到時如何,不太清楚。

日本人買樓心態

在日本,沒有人想買房子,因為日本人都看見這二十年來,租金不停下跌,價格又不停下跌。加上這一代日本人看見上一代人的泡沫爆破,可能家中的父親由當年滿手住宅物業商舖,一夜之間變成負債累累,大家都不再相信物業。再加上這一代人對經濟與工作收入沒有信心,寧願租屋住。

如果日本人不買樓,就算買到喜歡新樓,二手市場不可能活躍,這也是與香港樓市的情況很不同。

後記

經常提醒,做一個投資之前,最好了解風險所在。一個好的投資推介,好的要說,壞的也要說,讓大家平衡過後作分析才作投資決定。對某投資項目,於公開平台上一面倒唱好,未必對大家最有益。