虎嗅注:除了鋪天蓋地的廣告和信用卡表面的那個logo,信用卡組織似乎沒有什麼存在感,但它卻幾乎每天都與我們的生活消費發生著各種關係。與銀聯的央行「乾兒子」身份不同,Visa與Mastercard反而經常要被美國司法機構進行反壟斷調查。那它們是如何成立的呢?這個寡頭競爭的護城河是如果建立起來的呢?這片文章就來聊聊它們的前世與今生。

有這樣一個行業,老大(公司A)和老二(公司B)佔據了整個行業超過85%的市場份額。公司A的運營利潤率64%,凈利率43%;公司B的運營利潤率54%,凈利率38%。公司A於2008年3月(次貸危機爆發前夕)上市,如果投資人在它上市首日買入其股票10,000美金持有至今,現在的市值超過45,000美金(包括紅利再投)。公司B更早兩年上市,如果投資人在它2006年5月上市時買入其股票10,000美金持有至今,現在的市值更是超過200,000美金。

這個行業是一個典型的有著深厚「經濟護城河(economic moat)」的行業—寡頭壟斷的穩定格局,看不見天花板的增長空間,豐厚的利潤也吸引了不少的競爭對手試圖以各種創新手段來分一杯羹,可惜行業領袖多年來積聚的網絡效應造成強者愈強,就連蘋果這樣的玩家也只能選擇與他們合作「分贓」而不是去顛覆他。公司A和B不銷售任何產品,沒有庫存,但是在世界上絕大多數地方,你用銀行卡消費的每100美金,其中大約有20美分要落入公司A或B的腰包裡,不管你願不願意。

賣了這麼久的關子,這次我們要介紹的是我們很鍾愛的兩個公司—支付領域的維薩(Visa)和萬事達(MasterCard)。這倆都是全球支付技術公司,通過數字貨幣而非現金與支票連接著遍佈全世界200多個國家和地區的消費者、企業、銀行和政府。他們不直接向消費者發卡,也不提供信貸或設定利率和手續費,但是他們擁有的支付數據處理網絡能讓銀行客戶為消費者提供多種支付選擇,包括用於即時支付的借記卡、提前支付的預付費卡或事後支付的信用卡產品等。

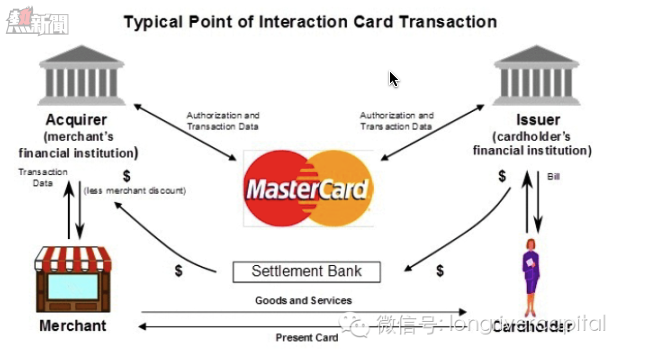

先來看看Visa和MasterCard在一個典型的銀行卡交易中是如何起作用的:消費者在商家刷卡購買商品或服務,商家通過網絡向收單行(一般是商家的開戶行)提請交易授權,收單行向Visa或MasterCard這樣的支付清算網絡提請交易授權,Visa或MasterCard向發卡行(消費者的發卡金融機構)核實消費者身份,在發卡行確認身份之後,Visa或MasterCard會向收單行批准交易授權,而最終收單行向商家批准交易授權,消費者簽字完成交易。這一套支付授權批准過程看似複雜,但是實際上Visa或MasterCard的全球支付網絡只需要幾秒鐘就可以完成。而Visa和MasterCard就從每一筆銀行卡交易中收取交易費用(interchange fee)。經過他們支付網絡處理的交易金額越多,他們的收入也就越高。

Visa 和MasterCard的由來

1958年美國銀行(Bank of America)率先在加州推出針對中產階級消費者的信用卡業務(BankAmericard),1975年又推出了借記卡業務。美國其他銀行也陸續推出相似的業務並迅速發展。隨後統一的銀行間支付組織Visa就應運而生。其後很長一段時間裡Visa由各個區域的銀行們分別運作—Visa美國,Visa加拿大,Visa拉丁美洲,Visa亞太,Visa歐洲。直到2007年,各區域的Visa合併為Visa Inc.(除了Visa歐洲),並於2008年在紐交所上市(當時美國歷史上規模最大的IPO)。

1966年美國加州幾家銀行為了與BankAmericard競爭組成了跨行卡協會(Interbank/MasterCharge)。隨後陸續與世界其他地區的銀行結盟—歐洲,日本,墨西哥,澳大利亞,南非。2002年與Europay國際(歐洲的銀行間支付組織)合併,並且由一個銀行間組織轉變為私有股權公司,正式更名為MasterCard國際。2006年MasterCard在紐交所上市。

Visa 和MasterCard之比較

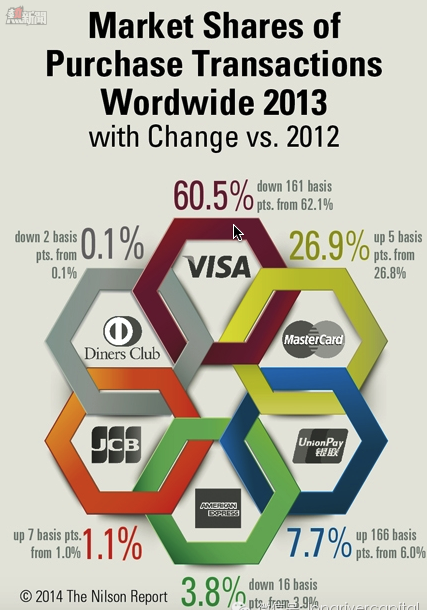

這兩家公司提供的都是開放式的四方支付體系,盈利模式類似。除此之外還有封閉的三方支付體系(End-to-end,close-loop networks),代表為American Express和Discover—他們作為發卡機構直接與商戶和持卡人連接。相比之下他們的交易規模要遠遠小於Visa和MasterCard。下圖顯示2014年Nilson Report (Payment industry最權威的分析報告)對於全球主要支付體系的市場份額的統計。Visa和MasterCard的寡頭壟斷優勢十分明顯。(隨著中國經濟的增長,銀聯近年來的市場份額上升也很值得關注。如果銀聯上市我們會很感興趣。)

Visa和MasterCard主要的差異在於:

Visa的業務規模更大。2014年Visa 處理的交易額達到$7,157billion, MasterCard處理的交易額為$4,499billion。2014年MasterCard的凈營收大約為Visa的75%,凈利潤大約為Visa的63%。

Visa擁有更廣泛的支付網絡,更多的簽約商家。

Visa在借記卡上的份額要大大領先於MasterCard。在信用卡領域Visa與MasterCard的差別相對較小:Nilson Report 統計數據表明 Visa 在借記卡上的市場份額是MasterCard的三倍,Visa在信用卡上的市場份額是MasterCard的1.4倍左右。

MasterCard 來自於國際跨境交易的收入比例要高於Visa,而跨境交易收取的手續費比例遠高於國內交易。

MasterCard 從每固定交易額當中收取的傭金比例略高於Visa,但是MasterCard給銀行客戶提供更高的折扣來吸引客戶。

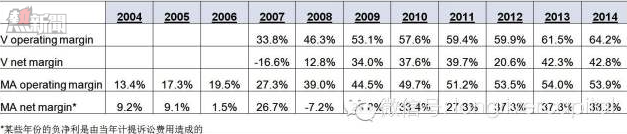

下表比較了兩家的運營利潤率和凈利率。其中兩個趨勢值得一提:

Visa 和MasterCard的利潤率隨之交易規模的提高不斷上升。

Visa的利潤率一直要高於MasterCard。

其實這是由支付行業的本質決定的。Visa和MasterCard的競爭優勢來源於他們的網絡效應。他們支付網絡的使用越廣泛,他們對持卡人的吸引力就越大,持卡人越多,就有越多的商家接受這一支付體系。而且由於品牌認知和美譽度對於他們的競爭優勢很重要,Visa和MasterCard每年支出有很大的比例用於市場/廣告費用和IT系統來不斷提升數據處理能力以及各種支付技術的創新。隨著交易金額和發卡量的上升,這些固定成本占比下降,運營利潤率不斷上升。這是一種非常強大的正反饋,結果就是強者愈強,護城河不斷加深。除非支付領域出現革命性的技術創新,新進入者要挑戰他們的領導地位幾乎不可能。

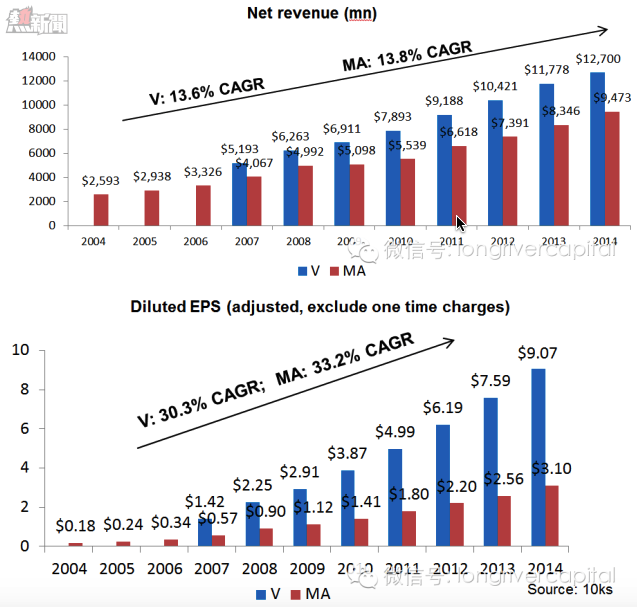

Visa 和MasterCard的業績曲線

讓我們來看看過去十年Visa和MasterCard的收入和每股盈利的增長。十分漂亮的曲線,即便是在金融行業被重創的2008-2009年成長都很穩健。這兩個公司的營收平均年增長13.6-13.8%,而每股盈利平均年增長更是在30%以上。每股盈利增長速度遠超營收增長的原因在於:

正如我們前面談到的,隨著交易規模的增加,利潤率不斷增加。

由於Visa 和MasterCard每年都能產生大量的自由現金流,每年這兩個公司都會回購相當的股票。

Visa 和MasterCard的增長來源(growth driver)

接下來Visa和MasterCard的增長會來自於以下幾個方面:

從長遠來看,個人消費支出會隨著全球經濟總量的增加而增長。

貨幣電子化的趨勢。現在發達國家大概仍有近40%的支付是通過現金或支票進行的,發展中國家有60%以上的支付是通過現金或支票進行的。這一比例會持續萎縮。

「Tokenization」(符號化)的安全支付技術有望進一步鞏固Visa 和MasterCard在移動支付上的地位。ApplePay 與Visa和MasterCard的合作以及自去年推出以來的進展在逐步證實這一點。

稍微介紹一下Tokenization。移動支付的安全性一直是人們最為擔憂的問題,每年的數據盜竊和支付詐騙都會讓銀行和商家蒙受不少經濟和聲譽的損失。這也是移動支付技術廣泛推廣的主要障礙。Visa和MasterCard推出的Tokenization技術就是借助自動加密技術將信用卡的敏感個人資訊轉化成數字化的16位元token用於支付流程。消費者使用時並不會感到任何區別,但是商家乃至ApplePay在支付過程中都不會接觸和存儲持卡人的卡號等敏感資訊。想像一下以後的移動支付場景(無論是網上交易還是實體交易),支付過程中傳輸的是加密過的token,就算被不懷好意的協力廠商攔截,沒有Visa和MasterCard解密技術,拿著那一大串數字也沒有用。這大大加強了移動支付的安全性。對Visa和MasterCard而言更妙的是,隨著Tokenization的成熟和普及,他們的壟斷地位更加牢固,還多一個理由在交易過程中收取一定的額外費用。

風險因素

Visa 和MasterCard做的是雁過拔毛的生意,豐厚的利潤一直都受到銀行商家的非議和監管機構的約束,但這正是其主要的風險:

金融危機後2010年美國的Dodd-Frank Act限制支付網絡在借記卡交易上徵收的interchangefee 的比例。歐盟也採取類似規定對interchangefee和跨境交易費予以限制。

自2005年以來不斷有商家對Visa 和MasterCard等支付公司提起反壟斷集體訴訟。其中最著名的就是沃爾瑪的50億美金的指控。不少訴訟已經被和解或賠償,但是以後類似的訴訟還會再有。

我們通過對歷年來Visa和MasterCard徵收的交易費占其經手的交易金額的比例分析顯示,雖然監管部門不斷有新的規定出臺,但是他們徵收的交易費比例並沒有下降。而集體訴訟只要沒有動搖支付領域的格局,我們其實可以把相關的支出視為Visa和MasterCard經營必須的成本,畢竟這樣的肥肉人人垂涎,但是肥豬還是就那麼幾頭。

本文作者為長河資本的虞立佳,公眾號: longrivercapital

躺着賺錢、雁過拔毛——卡組織的前世與今生(上)