2014年外界覺得早期投資比較熱,原因之一是錢的來源多了,來自於社會的資本,比如傳統行業的錢、第一波互聯網企業的錢(他們用這筆錢支持新的創業,與其說是投資,不如說是傳承),此外像BAT這樣的中國互聯網企業的戰略投資也已回歸正軌。與此同時,晚期資本覺得晚期利潤可能會下降,現在也拚命地往早期擠。幾方面的熱錢湧入,讓外界產生早期資本極大增加,2014年投資過熱的錯覺,但千萬不要認為這是泡沫。

泡沫還是經濟增長?

什麼是泡沫,「泡沫」指的是資產(股票、房地產)價格超常規上漲為基本特徵的虛假繁榮,其直接原因是不切實際的高盈利預期和普遍的投機狂熱。泡沫的本質是脫離實體經濟增長的虛假繁榮。

但是以2014年為例,雖然今年早期投資很熱,投資項目的數量也出現了極大的增長,但是大量的錢還是集中在少數投資領域,就像一堆人剛擠着要進房間,都卡在幾個通道里,但是公交車廂里依然很空,依然有大量的人沒有拿到錢。對於早期投資來講,從來沒有真正的競爭,如果沒有更多的錢進來,哪有那麼多的人敢進來創業。

而反過來看創業環境,我們會發現隨着熱錢的湧入,現在出來創業的人多了,可以做的項目也多了,所以投資數量變多也是正常。前幾年出來創業的人,要麼做純互聯網的東西,比如社區和遊戲,要麼就是做軟件,可做的點很少。但這兩年,移動互聯網帶來的一個好處,就是往實體經濟全面滲透,於是你會突然發現,現在送飯有O2O的產品出來了,文化、劇場也有互聯網公司在做,連什麼洗腳美甲有了上門服務的互聯網模式

2014年出現了很多創業熱詞,O2O、物聯網、工業再造……說來說去都是一回事兒。每個人手裡都有手機了,每個時間點、每個工作場所需要的生產數據,都被連到網上,於是從產品定義的角度,一個東西從生產到分發到消費,整個流程都會被重新調整和優化。這相當於是以軟件為基礎的一場工業革命。

比如小米做的事情,針對新的人群重新定義產品,改變了銷售方式,最後連供應鏈也被重構,變成了以銷定產——小米的整個鏈條簡化到了先由消費者提出什麼需求,由小米來規劃生產,富士康完成生產,通過電商物流直接送到用戶手中。

這場新的工業革命,第一步是完成互聯網流程的再造,介入所有領域,拚命提高效率。第二步,當效率被提高,量變到質變,又會產生新的一輪消費革命——有大量全新的消費產品,是我們現在已經想得到的和想不到的。比如,在有「起點文學」這個產品之前,寫小說只是少數人的特權,現在這個特權就被打破了,這些只是我們現在能見得到的。

再往後,也就是第三步、也是更恐怖的——大量的勞動人口會被甩出傳統製造服務領域,就像以前不需要人種地了,這些種地的人就被扔到工廠去——那就需要製造新的消費和生產的門類來吸納這些人,這些都在催生新的創業的空間。

所以你會看到中國的國家政策在2015年初對於創新創業的支持又邁出一大步,李克強在主持召開國務院常務會議時明確表示:

「要支持發展『眾創空間』創業創新平台的搭建,在創新工場、創客空間等孵化模式的基礎上,大力發展市場化、專業化、集成化、網絡化的「眾創空間」,實現創新與創業、線上與線下、孵化與投資相結合,為小微創新企業成長和個人創業提供低成本、便利化、全要素的開放式綜合服務平台。」

這對於中國整體的創業環境是一個莫大的利好。

所以別說是泡沫了,現在恰恰是創業的黃金時期。太多的行業和領域都在等待這場以軟件為基礎的工業革命!

美國的資本泡沫和中國的人口紅利

有些人拿美國的數據來說美國出現了資本泡沫,認為中國也一樣。但是我們會發現,硅谷在幾年前,早期投資的市場就已經非常熱了,但是這幾年依舊在增長。

來自CVR(新罕布殊爾大學創業投資研究中心)統計數據顯示,2013年,美國活躍的天使投資人有29.9萬人,較2012年增長11.4%。2013年美國天使投資維持2008年以來的持續上升態勢,共發生天使投資248億美元,比去年同比上升8.3%。共發生近3萬起投資,同比增長5.5%。

而來自清科研究中心的數據統計顯示,2014年前11個月,中國天使投資總額創下歷史最高,天使投資人和機構共投資了571家公司,合計3.4億美元,即便如此,和美國的數字依然還有很大的差距。

從基礎設施上,比如孵化器、加速器等,根據國外經驗,每100萬人口擁有5~7家孵化器是比較合適的比例。作為為初創型企業提供成長養分的企業孵化器,美國在此方面的發展從1959年至今已有半個多世紀,截止2012年10月,在美國有超過1250家的孵化器,然而美國人口數量僅3億餘人,對比13億中國人口,中國理論應該擁有6000-9000家孵化器,從目前來看,中國的孵化器總量尚遠遠不足。

在早期投資市場上,不管是投資總額、投資的數量、還是孵化器的數量、中國和美國硅谷都還有比較大的差距,而且中國的人口紅利並未完全得到挖掘,所以未來中國早期投資市場上的空間還非常大。

早期投資的服務進入多元化

美國對早期投資的服務逐漸多元化,以基礎設施為例,美國的孵化器對創業公司的專業服務,包含為新的創業家提供導師、指導以及技術、商業與融資方面的實用培訓,幫助他們了解構想、產品推出等方面的東西。孵化器通常會向初創公司提供小額資金,換取其一小部分股份。

但是中國大部分的孵化器僅提供場地或者一部分的資金支持,也有一部分面向創業者提供培訓的服務等,但普遍提供的服務相對專註和單一,和美國專業而全面的創業服務相比也還有比較大的差距。

不僅是基礎設施,包括模式的創新上,美國的Angel list在2013年的時候就推出了Syndicates的服務,讓普通投資者也能募集基金並獲得收益分成,進一步地調動社會閑置資源,讓那些錢不多、資源多的投資人有機會扮演VC的角色,為整個創業市場添磚加瓦。

還有美國的一家創業公司:SecondMarket,2004年創辦之初,主要是用來交易一些上市公司中流動性不強的證券。2009年4月份的時候,推出了「私人公司」股權交易中心,幫助那些想提前退出的投資者或者員工快速獲得回報。比如你是一名Uber的員工,又等不及Uber上市,那麼你便可以將自己擁有的股權放到SecondMarket上交易,提前獲得回報。

泡沫從何說起?

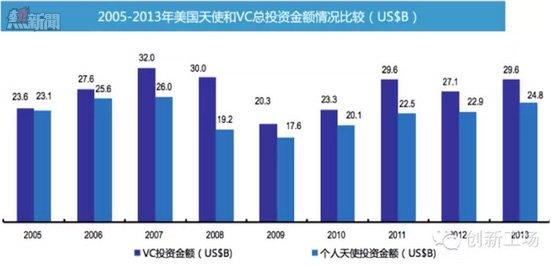

與其說是2014年的早期投資市場過熱,不如說是前幾年中國早期投資不足,機構很少,大的天使也很少。現在的局面,我認為屬於在快速地回歸正常——本來就應該有更多的早期投資。在美國,早期投資的金額和後期投資的金額幾乎是一樣的。可見下圖:

注:本數據來自清科研究院

徐小平老師2014年11月初接受鳳凰財經的採訪的時候,也曾經表達過和我一樣的觀點,他當時也提到:

「我不覺得在天使領域有泡沫,雖然確確實實我們現在投資額度比兩年前三年前要多了一點點。但是反過來講,馬雲對不對,50萬美元起家,人家做到兩千億美元了。你多給一點初始的創業者有什麼不好。如果有的話,我希望泡沫來得更加猛烈一點,那些美好的有錢人和無恥的有錢人,應該把他們的財富拿出一部分來來做天使投資,就是百分之幾拿出來給大家追求夢想的泡沫。」

「在2004、2005、2006年,中國天使投資的環境幾乎沒有,到了現在呢,看上去還挺好,但是它只是一個初步的,我認為應該在未來三五年,天使投資會達到一個均衡的狀態,滿足市場的需求。」

認為早期資本存在泡沫的人,往往存在一個誤區,認為爆髮式增長的經濟就是脫離實體經濟的泡沫。他們恰恰忽略了爆髮式增長的起點是否已經是一個高點,也選擇性地忽略了實體經濟同步在快速擴張,並等待着新一輪的創新和增長。

所以,創業的黃金時期已經開啟,早期投資根本沒有泡沫,盛宴剛剛開始!

文/汪華(創新工場聯合創始人&管理合夥人)

From 創新工場

創新工場汪華:早期投資根本冇泡沫 盛宴剛開始