上一篇文章提到飛機租賃公司,見《另類收租佬》,今天找數,分享一下對兩支相關公司的分析。分析主要比較了最出名的兩家在港上市的飛機租賃公司,中銀航空租賃(2588)與中國飛機租賃(1848)。

表面數字上,1848看來好得多,按今天股價$8.4,其股息率超過7厘,年報顯示RoE超過20%。而2588的RoE大約為15%左右,股息率只有4厘(按股價$57.5計)。但細看年報,感覺上又是另一回事。

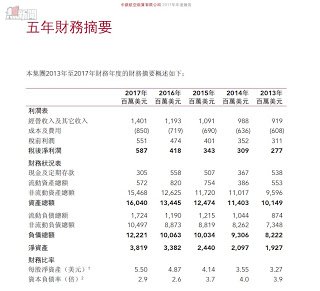

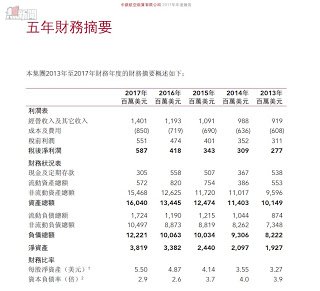

先提一提兩者的規模,按總資產計算,2588是一家1250億元的企業,當中大約有950億元是負債,最近一年在賺46億元。而1848的總資產約為380億元,負債是346億元,最近一年賺7.4億元。

若按資產規模計,2588比1848大近3倍,而盈利卻是其6倍多,1848的RoE較好,但2588的RoA卻好得多,這是什麼一回事呢?

RoE指股東回報率,即盈利除以淨資產,看見高RoE,先要細看其分子分母發生什麼事情。1848的RoE,其分母相對少的原因,是因為有一個超高的負債比率。看看2588,1250億中有950億是負債,大約76%。1848呢?是91%,這代表1848用很高的槓桿,而股東權益(淨資產)自然很小,RoE也能被推得很高。

再看看RoE的分子,即盈利。若看看兩者的盈利組成,發現2588有九成多是來自穩定的飛機租賃業務收入,而1848那29億元的收入中有10億(即約三分一)來自非租賃收入,例如出售飛機,這有如發展商賣樓與把商場舖長遠放租的分別,兩者的回報速度與穩定度當然沒法相比。所以,整體感覺,1848擁有超過20%的RoE,看似有點「谷」出來的。

另一個著眼點是股息率,可以看看派息比率,1848派超過一半盈利出來,而2588只派出三分之一左右。單看7厘與4厘的比較,很容易中伏。若以市盈率計,兩者都不算貴,1848為7.72倍,2588為8.66倍。三兩個月前開始分析的時候,2588的市盈率比1848還要低,近月升了上來,但也只是個位數字。

兩者負債水平都頗高,前文提過,這行業的營運模式是以借貸買資產收租,負債高無可口非。看看它們的背景,1848母公司為光大控股,都算可靠,而2588為中銀,同樣可靠吧。相信兩者的融資能力都不會有大問題,除非有問題(笑)。

如此高負債的行業,其中一個重點為利息成本。2588的年報很好,主動列出重要數字,反而1848相關數字相對難找。2588提供了一個叫「平均債務成本」的數字作為參考,2.8厘,數字清楚。而1848則沒有提供,要自己計計大約的利息成本,其利息成本為12.4億元,融資數字為320億元(直接理解一些會被計息部分),利率大約為3.8厘。當然,2.8厘與3.8厘未必是"apple to apple",但兩者都是低位數字,比起不少上市公司所發的債券利息達10厘8厘低得多。

進一步看看息差的分別,租賃生意看息差,2588又主動提供了一個很好的數字,叫「淨租賃收益率」,這比率是以"租賃租金收入" - "財務費用" / "期限內的平均飛機帳面淨值"。按這數字看,2588每年都能做到8%以上,這數字類似買樓收租的遊戲,供樓的按揭利息越低,收租越高,所賺的息差越高。

1848則沒有提供這個數字,又要自己猜估一下。利息成本12.4億元,租賃收入18.5億元,飛機資產頗難找,在附註找到一個叫「租賃的投資淨額」,大約為126億元。若依這組數字來看,其「淨租賃收益率」只有不到5%,比2588差。

還有,細看其他因素,感覺依然2588較優,其中包括盈利組成,也能見到分別。2588的收入相當清簡,一目了然,我最喜歡簡單。相反,1848盈利中卻有點古怪,例如有兩億元來自政府支持,年報內出現這些數字,投資者較難掌握。

2588是新加坡base,於企業管治相對較有信心。而1848,曾經CEO捲入南航貪污案,會否像一般內地民企一樣,依附著一些造數、假帳的故事,太可怕了吧。

以上分析了數個角度,看似2588較好,而我想到有兩點是1848較優的。第一是國家任務,中國經濟起飛,飛機業務高速發展的話,1848可能喝了頭啖湯。第二是上市年資,2588是1993年成立的公司,但卻到2016年才上市,距今只有兩年上市歷史,而1848則於2014年7月就上市了,早一點接受市場洗禮。

這篇為拋磚引玉文,最好引來大家注意並研究,再加以討論。