據報道,YouTube被分析師們估值700到900億美元。他們稱YouTube有「大資產權證大估值」的700-900億的銷售預期。儘管收入增長加速,YouTube的運營模式並不像Netflix的業務那樣有利可圖,Netflix可能值得溢價YouTube。文 / Mike Arnold,翻譯 / 三聲王倩文,文章來源:Seeking Alpha

有線電視業務(特別是內容分銷業務)正變得商品化並發現自己處在一個十字路口:在無處不在的高速互聯網給定的「脫媒」環境中,是一個疲軟的產業成熟的中斷,還是轉變為新的服務交付平臺?

與此同時,消費者的錢包也說明瞭問題:在美國,電視訂閱數量在2015年第一季度經歷了加速下滑。有線電視行業應對這一威脅,相應地,通過加速整合保存規模優勢。但整合一個已然成熟的且潛力下降的行業只是權宜之計。

我相信市值將要在現有有線電視運營商和快速增長的Web 2.0平臺之間進行重要的重新分配。

非常清楚的是,考慮到選擇,消費者消費偏好將從內容消費轉向OTT(overthetop,指通過互聯網向用戶提供各種應用服務)平臺,從而可以獲得更好的視覺體驗和解綁不必要的內容以控製成本。

鑒於這些長期的產業動態,在為2020年及以後建立投資組合時,投資者應當持有Netflix(納斯達克:NFLX):市值重新分配中佔優勢,同時還擁有令人羡慕的平臺模型和消費者提供價值主張的全球內容整合商/所有者。也就是說,接下來的5年股票可以有所波動,但最終內在價值將在此後有大幅上升。

投資者需要知道:即使滾動市盈率已高達245倍,Netflix隨著用戶數量增加,邊際貢獻和有區別的、專有的內容變得更強,有潛力成長為市值1000億美元+的平臺。

儘管Netflix不是典型的「價值」的股票,可它確實享有不斷拓寬的經濟塹壕和受益於一個「良性循環」的經營模式,這在每個季度正變得越來越明顯。

良性循環是這樣運作的:Netflix用戶計數坡道,Netflix有更多的錢投資於獨特的,專有的內容,相應地,這讓創意內容創作者相對於其他工作室更願為Netflix工作(創造性的緯度和廣泛的觀眾),從而吸引更多的消費者訂閱Netflix,以獲取獨特的、無法在他處獲得的差異性材料。

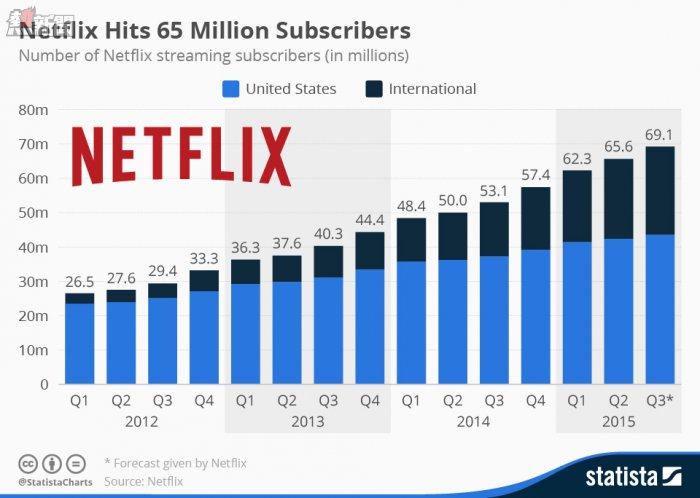

而在美國聯邦通信委員會最近通過的「維護網絡中立性」規定的幫助下,Netflix可以極其快速擴張,卻只承擔來自美國網絡運營商的數據節流或繁重的互連費用的小風險規模。說到擴展迅速,最近一個季度,Netflix增加的用戶為創紀錄的330萬用戶,使其用戶總數超過6500萬。國際增長繼續加速,Netflix同時還擁有最大和尚未開發的市場機會。Netflix最近在新西蘭和澳大利亞推出了其服務,並預計在今年晚些時候進入日本市場。

「Netflix模式」的美妙在於,規模擴張使之變得強大和有價值,並從一個令人難以置信的輕資產:內容庫獲得經常性收入流。問題來了:將已開發的專有內容傳遞到下一個6500萬用戶的增量成本是多少?並不多。

除了一些變量營銷/推廣/客戶收購成本,持續的新用戶註冊幾乎沒有任何成本,從而使Netflix隨著規模擴大而從在其商業模式所固有的經營杠桿中受益(新用戶增量收入遠遠超過增量費用服務新用戶)。為此,由於僅有有限的固定成本開銷,隨著這一高收益平臺模式的成熟,Netflix的邊際收益(即扣除所有變動成本後的邊際美元收入)應在未來5年內繼續擴大到40%,並帶來凈利潤的高速增長。

內容為王,分銷為皇

當Verizon(NYSE:VZ)在四月份以44億美元的價格收購美國在線(AOL)時,一個清晰的戰略資訊被傳達給市場參與者:內容為王。

雖然銷售高速互聯網接入,基本內容的數字化分銷仍是可預測的經常性收入模型(儘管承受價格壓力),數據網絡需要大量的維護資本支出來有效地進行操作。內容,另一方面,是一個輕量級的資產,一旦開發,可以無限期繼續貨幣化與小增量成本。以《紙牌屋》為例,雖然成本開發系列已通過損益表攤銷,但仍可能會被下一代電視觀眾重新審視後,繼續為Netflix產生收益。

定價權和增長的基本經濟動力學/維護成本的每個業務——分佈和內容,從長遠來看後者將成為更有價值的資產。為此,我預計,未來幾年,分銷方面(數據訪問)將繼續作為商品化服務面臨價格壓力,最終可能導致重大併購(類似於Verizon / AOL),但專有的內容被視為真正的增值服務。網絡運營商本質上是被降級成為監管工具,基本上啞管道進行數據訪問。現在Netflix和其他內容整合商/所有者不需要擔心數據節流或其他出於管制電信業的杠桿策略。

YouTube VS Netflix

YouTube和Netflix之間有三個關鍵差異:

盈利模式(YouTube主要是基於廣告;Netflix運動訂閱收入模式);

訂戶數量(YouTube有超過10億用戶相對於Netflix的6500萬用戶);

各自平臺上提供內容的類型和質量(YouTube主要是clip-based /業餘內容,誠然在發展更專業的內容,Netflix是高質量的原創和/或得到授權的內容)。

在我看來,最重要的差異是,Netflix在未來十年會有更高的市值,相對於YouTube它有一個更長的跑道增長(10億活躍用戶與6500萬用戶),並且Netflix為消費者提供了大眾化的價值主張。加上可見、高利潤的經常性收入來源從訂閱模式,Netflix也比YouTube給出潛在價格波動風險更低的動態視頻廣告。

此外,儘管YouTube在第二季度同比增長60%,但據報道在保本經營10億用戶,而Netflix平臺早已產生利潤和現金流,這表明(從長期來看)視頻廣告模式可能不及大量投資於專有內容的Netflix平臺有擴展性和價值。

估值

我對YouTube和Netflix的估值的前提是基於戰略玩家將支付的資產,再加上拍賣形式下為從競爭對手手中取得資產的溢價。在Netflix現有450億市值基礎上溢價40%,可得到600億的賣出價格,或者說10倍的今日滾動市銷率。

比較而言,近十年前,穀歌公司以16.5億美元收購YouTube,據報道這一價格相較時任CEO埃裡克▪施密特的估值溢價了10億美元。施密特承認為避免YouTube落入競爭對手之手,穀歌支付了150%的溢價,與此同時,穀歌自己的股價在10年之內上升了超過50倍(根據美國銀行的估計),這顯示了一個可擴展的平臺模式的力量。

出於這個原因,評估一個擁有巨大潛力的市場中具有令人羡慕的塹壕和多重增長點的Netflix,用現金流折現方法幾乎是徒勞的。更好的估值方法是合理估計什麼戰略投資者為收購整個業務會支付多少。我的猜測是,任何正在構建內容生態系統的高科技公司考慮到Netflix長期的發展空間,都會為其支付超過10倍的12個月滾動收入。

著名的風險投資人馬克▪安德森認為,在2020年代初Netflix可以有10億用戶。我不清楚這如何估計,但如果Netflix在規定的時間內增加到2億用戶(7年時間內每年增加2000萬名用戶,直到2022年將達到約2億),屆時600億美元的收購價格將成為收購方普遍叫價。

結論

有很多增長杠桿使Netflix成為1000億美元+的市值公司,主要通過增加用戶數量和/或通過行使其定價權進行小幅提價,但會讓當用戶數量增長放緩。例如,對2億名用戶提價2美元/月,將幾乎全部進入凈利潤(假設穩定的客戶流失),這將帶來每年增加48億美元的營業收入。

以價值為導向的投資者應該擁有:作為某一領域的支配者,有著無與倫比的大眾價值主張和尚未開發的定價能力、由關注長期價值創造的成熟管理者所運營的輕資產平臺模式。

想像5年後的Netflix,投資者應該流口水了,並會問自己:下一步是什麼?現場直播?在應用電子商務購買?隨著Netflix的成熟,提供新的服務,會有有很多方法從用戶群中繼續獲利。

如轉載需註明出處:三聲微信公眾號: tosansheng

From 三聲!

YouTube VS Netflix,如果YouTube估值800億美元,那麼Netflix呢?