融資時估值是非常重要的問題,常常決定了一筆融資能否成功。估值不是拍腦袋的決定,也不是簡單的同類產品參考,需要以專業、科學的方法作為依據。

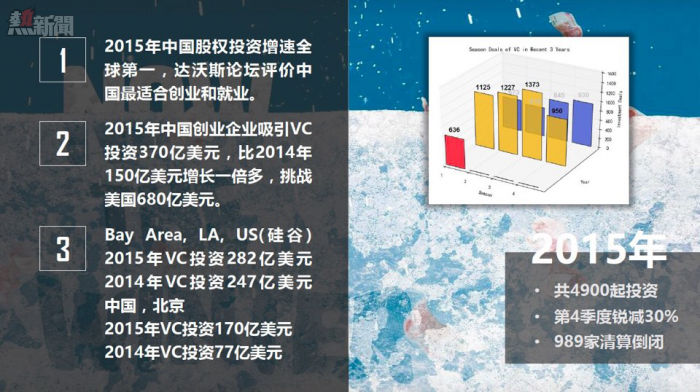

2015年中國經歷了資本熱潮,而後又進入寒冬。根據星瀚IT數據分析系統,2016年Q1的VC市場融資項目共計700余個,繼2015年Q4之後繼續下滑,象徵著資本寒冬仍在繼續。2016年春節后,中國VC資本市場剛剛開始復蘇,但勢頭仍然不夠強勁。

縱觀2015年全年,中國VC市場吸引VC投資從前年的150億美元增長到370億美元,其中北京從77億美元到170億美元,繼續穩固2014年以來全球第二大VC投資地區的地位,並且與硅谷的差距在進一步縮小。但是,在經歷了2015年資本寒冬之後,這個趨勢還能保持多久?我們今年需要拭目以待。

目前大家對於今年(VC資本市場)的預期是穩步上升,但不會有去年那麼大的上升幅度。2015年記錄在案的VC投資一共不到5000起,有將近1000家企業清算倒閉,剩下的也並不代表都做得很好。去年「雙創」環境十分火熱,但其效率與結果還是有待進一步討論。

2015年底為什麼會產生資本寒冬和創業泡沫,背景其實十分複雜。從大政策環境來講,政府希望能夠把原來的固定收益投資,就是傳統的債券投資,逐漸健康地轉向股權投資、浮動收益率投資,去拉動第三產業的發展。但在這個過程中,由於並非所有人都真正理解創新創業對中國經濟發展的意義,導致很多投機者出現,催生了很多市場泡沫,例如像e租寶或泛亞等事件,給中國的整個創業和資本市場帶來了非常不良的影響。

2015年中之後發生了二級市場和一級市場的相繼崩盤,進一步從市場的角度驗證了這個問題,無論是資本還是企業,都在呼籲價值回歸理性,創業要圍繞真實創新進行。今年國家嚴肅地提出了這個問題,提出圍繞「創新、綠色、協調、開放、共享」口號,市場要遠離泡沫、遠離投機,要和創新緊密的結合起來。這就當前的局勢。為什麼講這些?因為大趨勢和環境是決定估值的非常重要的因素。

投融資常見的估值方法

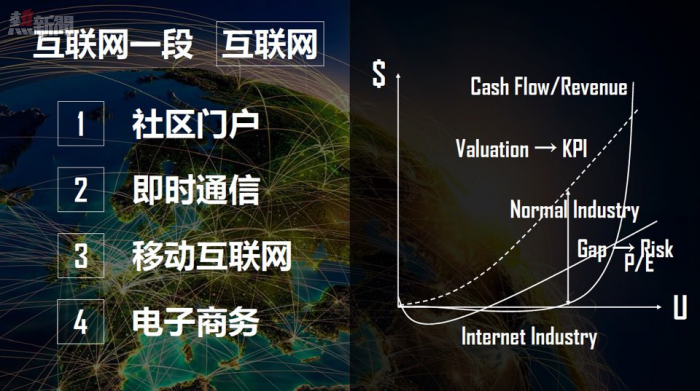

首先我們把行業梳理一下,2015年最受關注的行業我們將其分為三段,這就是我們所提出著名的互聯網「三段論」。互聯網第一段是傳統互聯網。什麼是傳統互聯網?就是在2014年之前已經比較成熟的一些互聯網行業,包括社區、門戶、即時通信、移動互聯網、電子商務等等。這裡面成熟的企業非常多,比如BAT、新浪、網易、搜狐,分屬在傳統互聯網裡的各個板塊。還有很多垂直領域,比如遊戲領域的盛大、完美,視頻領域的優酷、愛奇藝等,這些公司已經發展得比較完整,行業賽道已經比較擁擠,大的格局已經定下來。

對於傳統互聯網行業的估值方法大家一直在討論。傳統互聯網的主要特點是在早期收集用戶,可能需要很長一段時間歷經用戶增長,從最開始的基礎業務,到後面的應用轉型。當互聯網行業收集到海量用戶后,突然出現拐點,然後往上走。我舉幾個例子。

首先舉騰訊的例子,騰訊在最開始2001年時,犯過一個很嚴重的錯誤,就是當QQ號升到9位數1字開頭的時候,它開啟了一個收入模式:每註冊一個新的QQ號要1塊錢。這個收入模式當時在騰訊一度被認為是一個很合理的方法,1塊錢不可能影響我的主營業務,並且從一定程度上可以緩解當時後台服務器的壓力。但事實證明這個決策是致命錯誤的。在2001年實施這個決策后,騰訊註冊用戶增長的速度馬上就降下來,同期的競品公司新浪UC在看到了騰訊的這個錯誤后立刻揚言說:「我們用半年的時間就可以超過騰訊。」無論從市場規模,還是估值都會超過它。原因就是UC使用互聯網標準的免費模式,而騰訊採用錯誤的收費模式。

UC通過對這個剛暴露出來的錯誤的敏感性,半年之內迅速追趕騰訊,的確獲得了很多用戶。騰訊在半年之內突然發現自己的決定是錯誤的,於是又免除了收費模式,繼續在(互聯網)行業里苦苦掙扎,繼續通過免費模式收集用戶,然後再去尋找一種合理的收費模式。這個過程其實正是互聯網所有企業都非常常見的一種經歷,騰訊是可以說是羊毛出在豬身上的真正探索者。

互聯網圈經常在說羊毛出在豬身上,到底是什麼意思?答案就是互聯網的基礎業務是不宜收費的。如果對互聯網基礎業務進行收費,那麼從供需平衡出清的經濟學原理中就會迅速找到一個平衡點,阻礙用戶的繼續收集和擴張,那麼你就很難做到一個包攬全國或是全球用戶的平台。所以為了能夠繼續擴大騰訊的註冊用戶,騰訊選擇回到免費模式。無論是騰訊的即時通訊,還是百度的搜索,360的殺毒,大家都無一例外採用了免費模式。

如果互聯網的主營業務是免費的,那麼它用什麼去確定它的估值?用什麼達到收入?事實證明,大多數互聯網行業都是在用戶量積累到很大規模后,找到一種主營業務之外的業務模式,再開始變現。比如騰訊在創立四年之後逐漸走上正軌,現在的第一大收入是遊戲。360的收入來自於基於導流的遊戲、電商和搜索業務。百度更是典型的「羊毛出在豬身上」,羊即是廣大民眾搜索用戶,豬則是真正帶來收入的競價和廣告商戶。

這揭示了互聯網行業的特性:早期沒有穩定的收入作為支撐,而需要用戶等KPI快速增長。然而快速增長需要資本來支撐,這之中的Gap就是投資者風險。

互聯網的第二段是去年炒得最火的互聯網+行業,原因是互聯網發展到中期,作為工具普及到所有行業。這裡麵包括產業升級和O2O,產業升級包括消費升級、企業升級、製造業升級、工業升級等,其中最重要的就是消費升級,這也是去年總理提出的最重要的,發展最好的一個板塊。

對於互聯網+行業來講,估值模式和傳統互聯網非常相似。稍有不同的是,它獲取用戶的成本要比傳統互聯網高,因為它的業務更落地更具體,需要線下推廣,比如互聯網餐飲、車聯網、互聯網金融、互聯網美容行業等等,所有垂直行業都有這個特點。

互聯網第三段是智能化行業,包括大數據、人工智能、算法、虛擬現實、機械人等方向。在這個行業大家想模擬互聯網行業的商業模式,先收集用戶,把估值撐上去,之後找到適合的主營業務模式,再進行收費。但不幸的是,通過幾年摸索,市場發現智能化行業並不滿足這個規律。原因是什麼?咱們拿兩個行業來舉例:智能硬件和大數據行業。

智能硬件和傳統互聯網行業有本質區別,因為它以硬件為基礎,所以它的出貨量和用戶數遠遠不能跟傳統互聯網行業進行比較。大部分發展起來的互聯網行業,用戶量基本都在千萬級、億級規模。但是對於智能化企業,特別像智能硬件行業,在網上最多的出貨量百萬級。智能插座、智能手環、智能體秤、空氣凈化器、掃地機械人這類市場接受度較高的產品企業,也只能夠達幾萬到十幾萬的出貨量,最出色的也不過百萬出貨量。這樣的出貨量是遠遠不能和互聯網行業的用戶量相比較的。

這些企業無法收集到足夠多的用戶,也無法收集到足夠多的數據,在這樣的情況下很難轉型做其他盈利,比如說企業都錯誤地希望能夠通過硬件本身來獲取增值,which is非常困難的事情。因為實際上咱們說了很長時間智能硬件,並不是我們看到的這些手環,真正的智能硬件是集中所有的前沿技術然後做出的一個精緻綜合體,就像這個手機一樣。其他的這些智能硬件只是利用了比較淺層的技術、單一功能去做,那麼這些實際上是不支持一個比較昂貴的作價的,用戶粘性也因為體驗有限而始終提不上來。這就是智能硬件無法直接模仿互聯網行業,並使用傳統互聯網估值方法的主要原因。

和智能硬件相對應的還有大數據和人工智能,包括算法行業,這個行業的特點是早期無法進行2C業務,因為C端不能夠深入使用這些算法的功能,只有2B業務才能在早期順利發展起來。而做2B業務,明顯和互聯網行業的估值方法完全不一樣。針對於此,過去幾年中大家都在摸索——智能化行業應該怎樣進行估值?這比較困難。

智能化行業早期大都處於研發階段,一方面要把基礎業務實踐出來,另外收集早期用戶,把品牌建立到一定程度。但是這個過程中很難實現大量用戶進入,更很難實現現金收入,它就不得不在中間的一段時間尋求2B的轉型,轉向與大企業合作,通過和大公司的資源嫁接,包括營銷渠道、商業模式、銷售宣傳等方面,完成2B轉型或合作之後才能走上正軌發展,降低運營成本,也才會有比較良好的收入,隨着KPI數據的良性上升,這時它的估值才能走上去。

互聯網行業如何進行估值?

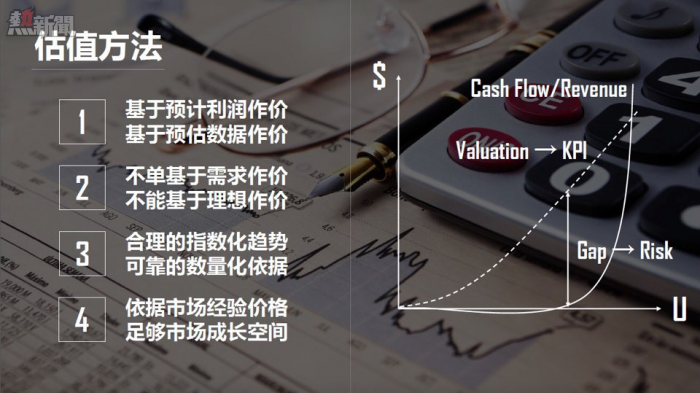

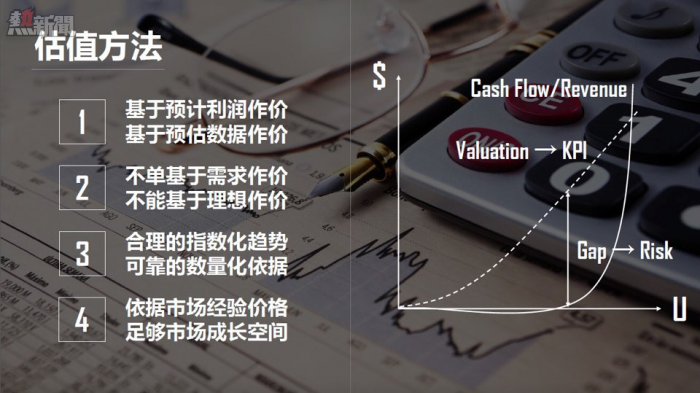

1、互聯網行業要基於預估的數據作價,或是已經出現的數據和預估數據配合進行作價。

對於大多數互聯網公司來講,在早期、中早期是很難實現銷售收入的,這時估值最重要的指標肯定不是現金流和收入,而是KPI——最重要的指標。這些KPI包括註冊用戶、使用用戶、復購用戶等等,這些數據非常非常重要。

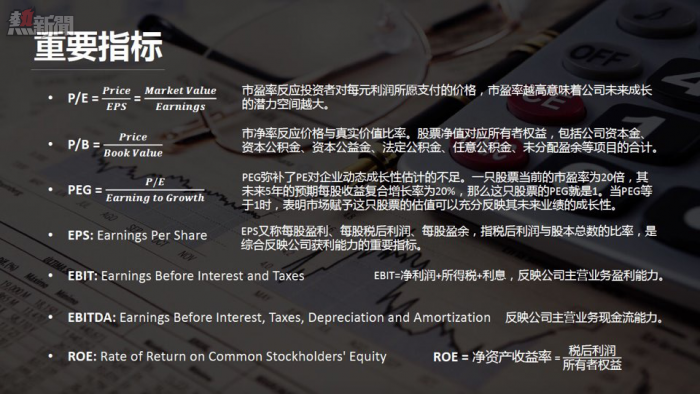

2、基於預計的利潤進行作價

對於中後期企業、准上市Pre IPO企業,這些企業大多是基於財務數據進行作價,例如P/E,DCF等方式。以P/E(Price to Earning)市盈率進行作價,是一種常見的簡易作價形式。對於互聯網行業來講,如果它暫時沒有利潤,我們就預計利潤。比如一個公司基於現在各項數據體現出的發展速度,我們預期它在兩年後會有一些利潤,那麼這個利潤增長是什麼情況?兩三年之後是什麼情況?基於這個利潤給出一個PE值或者是PB值,然後對公司進行估值。

3、不能基於什麼作價

不能基於理想作價。理想是需要有的,很多企業都說我以後能成為什麼什麼,但是基於理想作價是很荒謬的一種方式。

不單基於需求作價,基於支撐要達到的目標的需求作價。我見到很多企業給出的融資方式和估值,以及需要的現金是基於目前運營成本,這實際是不科學的。每個企業從規模不經濟向規模經濟的發展過程中,都需要很多成本,但是成本只是估值的一部分,不能單單以成本進行估值。我見過的一個比較典型的企業,整個創始團隊很高大上,雇了很多專業技術人員和市場、銷售人員,這些員工平均工資是兩到三萬元,基於這個成本,這家公司進行了一個估值。融資五百萬,基本全花費在人工上了,對於投資者來講這是一種非常不科學的方法,風險是非常大的。

那麼是不是不能基於需求作價呢?也不是。因為企業在發展過程中融資是一步一個腳印,一個台階一個台階往上漲,在估值時首先要有一定的預期利潤,有一定的KPI預期指標,同時再表明我們需要多少成本,來支撐擴大市場規模,支撐我們所需要的KPI。在這個數據基礎上提出我們有這樣的需求,這個邏輯就說得通。

合理的指數化趨勢。對於整個第三產業,比如TMT、生物醫藥、生物技術、節能環保、高端製造這些行業,特點都是基於技術、服務的輕資產行業。輕資產行業起步比較簡單,爆發性比較快,風險相對比較大,需要用浮動收益率去投資。對於這些行業,投資者和資本都期望高回報,因此合理的指數化趨勢非常必要。如果一個互聯網的第三產業相關企業沒有比較大的升值空間,那麼在早期融資也會比較困難。指數化趨勢是一個數字,必須要基於可靠的數量化依據,就是剛才提到的KPI。

當然指數化的趨勢預期一定要合乎情理,不能脫離實際。向陳歐和雷軍的案例是非常特別的,他們擁有資本支持和自身長期積累的特異性資源,並且踩在了良好的歷史時機,四年做到准上市規模的指數化發展並非常是人可以模仿的。大多數企業,需要規劃一個中長期發展方案,切勿非理性激進、拔苗助長。

估值要考慮合理的市場成長空間,並參照合適的市場經驗價格。曾經我們看過一個智能硬件項目,它已經融過天使輪,估值兩千萬個左右;然而在Pre A輪,沒有做出成品時,就給出了3億的高估值;這10余倍的溢價實際上是企業對自己發展的預估。這個智能硬件公司單品售價是500元左右,毛利潤不到50塊,那麼我就問他,你看所有這些在賣場上出售的智能硬件,你是否能做到一百萬件的出售量?是否能做到10萬件的出售?仔細算一下,就算做到全市場最優秀的產品,擁有百萬級出貨量×單品毛利潤50元,毛利潤也只有不到1億元,凈利潤還要再打一個折。這時在沒有出成品時如果就給到3億作價,那B輪C輪就無法具備成長空間了。

市場會依據可靠的市場成長空間給出比較通常的一個市場經驗價格,你要同行業內其他公司進行比對。在二級市場上,很多企業初始PE值大多參照已上市公司的PE值,所以市場經驗價格十分重要。如果你是智能硬件公司,或是O2O消費相關的公司,你應該首先找到市場上比較成熟的大企業,看看他們的議價空間。基於他們的KPI,做一個相應的比較,給出比較合適的估值方法。如果你是早期企業,可以給的倍數稍微高一些。

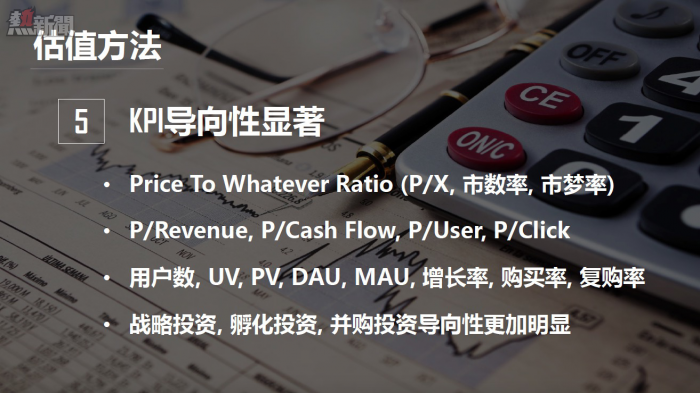

說了這麼多KPI?KPI具體是什麼呢?它是一個導向性指標,全稱是Key Performance Indicator,重要業績指標。

估值中最重要的KPI是以下幾個:

Price to Whatever Ratio

這是去年美國發出的一篇文章中提到的,說看不懂中國這些企業的估值。因為傳統的金融、財務估值方法(可以)以P/E,就是Price to Earning這種方式去估值,但是很多的互聯網企業,尤其在整個行業比較火熱的情況下,沒有Earning就有了很高的估值,於是就給出了P/X的估值方法。所有的企業都有一個增長的趨勢,一定要基於可以量化的增長趨勢來給你公司估值。

但是如果這個數據不夠真實,或者不夠落地,比較虛,比如以Click——訪問的人數或點擊量去做估值的話,這個價格就會有很大的的泡沫。我們也管這個東西叫做市負率和市夢率,其實是一種比較諷刺的說法。由於還沒有利潤,很多人都給出了不太理性的估值。

那麼哪些KPI是比較常用的還算相對比較理性的呢?

1、P/Revenue,價格比收入

如果你的企業在跑到A輪之前已經產生了一些收入,那麼我們覺得這個企業是值得投資的,有很大增長空間,收入是一個很好的指標。

2、P/Cash Flow,價格比現金流

有人會問現金流和收入有什麼區別?現金流是在你的平台上的現金流,並不是你公司財務表內的收入。比如你是一個電商企業,如果你的平台上成交量很大,並且這個成交量在不斷的增長,有一個加速度,那麼這個公司有比較好的發展趨勢,你可以拿現金流作為一個KPI估值依據。如果很不幸,你的企業在早期沒有跟現金相關的指標,還處於冷啟動過程,這個時候可以選擇其他的參數和指標,比如說我們我們給出的P/User,就是如果你的平台註冊用戶和使用用戶在不斷增大的話,那麼它也是一個很好的方式。

最不濟,現金流沒有,註冊用戶還不是很明顯,如果你是一個網站或者是論壇社區的話,那麼就是以它的點擊量為基礎。還有哪些數據可以作為KPI去跟價格進行比對呢?首先用戶數,用戶數包括註冊用戶數、使用用戶數、活躍用戶數和復購用戶數,這些都可以作為KPI來去給企業進行估值。運用這些技術指標,也是一個很重要的估值方法。

除此之外,其他的一些比率,比如用戶增長率,UV增長率,也可作為估值KPI。如果你的平台已經實現了現金購買,那麼購買率也很重要,復購用戶數據就更加重要。因為復購用戶反映出了你產品或服務的質量。其他還有UV和PV,DAU和MAU,隔月留存、隔周留存、隔日留存,這些數據都是很好的KPI,如果你的這些數據處於上升趨勢,那麼它可以作為估值的基礎。

如果你經營一個技術類企業,早期沒有這些KPI,那麼你要提供一些技術的基礎參數,比如bug比例是多少,單位計算效率是多少,或是一些硬件基礎參數等等。這些KPI也可以納入估值的參考指標。

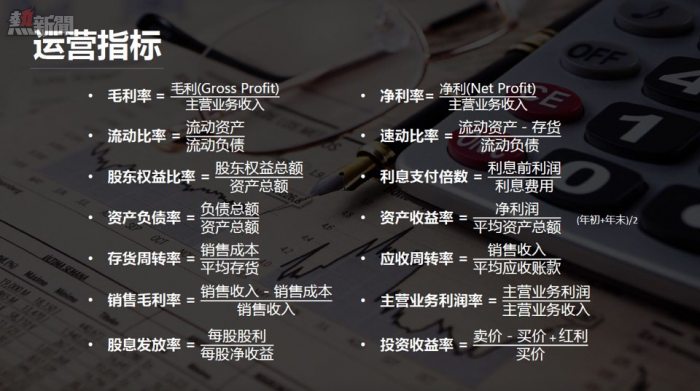

以上就是講了一些關於互聯網行業的特殊性,如果沒有比較明確的財務指標,建議用KPI這種方式來進行估值。如果企業發展的比較不錯,進到一個中後期的情況,有一定的財務數據,那麼就應該用財務指標進行分析。目前在整個資本寒冬影響市場的情況下,更多VC公司實際上更希望回歸財務指標估值的方式對企業進行進行估值。

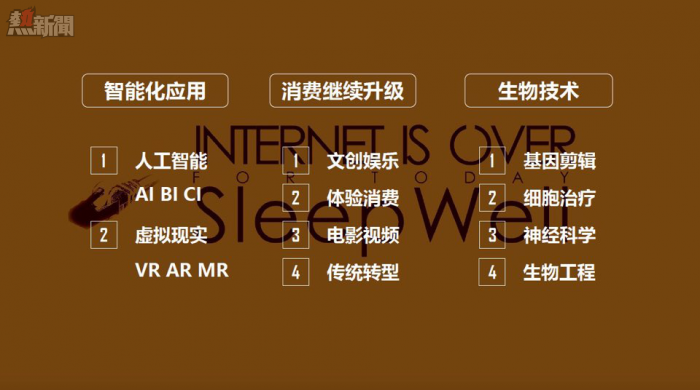

最後跟大家分享一下我們公司所關注的2016年投資的方向,第一個是智能化應用方向,第二個是消費升級、消費繼續升級,第三個是生物技術。

對於智能化應用這塊我們又分為兩個大的方向,一是人工智能,我們認為對於C端應用還有待于討論,但是對於B端應用,今年肯定是重點方向。基於過往的發展方向,比如說ERP、CRM,很多企業都普及了這些智能化的工具,數量化的工具,企業收集了更多的數據之後,最重要的就是發展SaaS,在這個基礎上進行一些智能化的應用是一個很重要的板塊。

第二個板塊消費繼續升級,所謂繼續升級就是因為2015年實際上中國在購買力驅動的經濟方面已經做得很不錯,消費升級已經整體拉動起來。從2016年機遇來講,消費要在原有基礎上進行進一步繼續升級,這個有幾個板塊,包括文娛、體驗式消費、城市本地生活、電影這些都是我們關注的方向。

第三個板塊生物技術,生物技術是一個很獨立的有別于其他TMT和IT板塊的這麼一個方向,它主要的方向包括基因、細胞和神經治療,這個也是我們今年很重視的一個方向。

作者:楊歌,星瀚資本創始合夥人,科技部人才中心科技創新創業導師團、北京市海淀區中關村創業大街特聘導師。

羊毛出在豬身上 KPI也能決定企業估值