高盛最近的一項研究顯示,隨着消費者對傳統銀行系統信任度的下降,越來越多的互聯網金融初創公司已在不聲不響中分掉了這個價值4.7萬億美元的市場。2014年,資本市場對互聯網金融公司的投資金額高達120億美元,同比增長了一倍。2015年這一趨勢仍在繼續,僅前三個季度投資額就已經達到104.9億美元了。

從簡潔的支付流程到自動存貸款服務,都已成為互聯網金融初創公司備具吸引力的重要原因之一。它們簡潔易操作,服務費用也低於傳統的競爭對手。

如今,以Lending Club為代表的互聯網金融公司已成為了一個具有吸引力的新興產業。儘管它的創始人Renaud Laplanche近期表示過去是艱難的一年,但這家成立於2014年的債券交易公司目前已經獲得了80億美元的融資。不過還是有像Wesabe和BitInstant這樣的公司已經宣告倒閉。

因此,對於在線金融行業來說其商業模式的壽命仍備受質疑。業內分析師表示這類公司通常需要大量的流動資金,並且短時間內很難看到盈利。另一點不免讓人擔憂的問題在於安全性,信貸公司通常需要收集大量數據來提供給客戶。

TransferWise,一家位於倫敦,提供點對點國際匯款服務的金融初創平台每月處理高達7億5000萬美元的個人全球轉賬業務。其聯合創始人兼CEO Taavet Hinrikus表示對安全問題的疑慮一直是互聯網金融公司這種非銀行機構所必需面對的障礙。

「不過,既然人們可以相信谷歌、亞馬遜、臉書等科技公司並在其頁面上傳個人信息,他們也將逐步開始對金融類初創公司建立信任。」 Taavet Hinrikus說。因此,隨着2016年的到來,以下8家新興的互聯網金融初創公司或許值得我們進一步關注。

1.Betterment

這家位於美國紐約的初創公司主要為用戶智能提供個人投資組合與建議服務。2015年對Betterment來說是里程碑式的一年,在其創始人兼CEO Jon Stein的帶領下,Betterment所管理的資產比去年增加了200%,從1億美元到3億美元。

在Betterment用戶提交自己投資條件(風險、收益、金額等),系統就可以依靠專業分析師團隊建立起來的投資算法自動給出投資組合。它在投資管理方面的服務是不收取手續費的,不過每年需要根據你的賬戶餘額計算年費,大約是0.15%到0.35%。

此外它還推出了一個全新的智能建議咨詢工具401(k),為用戶提供投資建議。用戶將獲得ETF(交易型開放式指數基金)的投資組合,並可以自主選擇是否開放納稅投資賬戶、IRA賬戶、Roth IRA賬戶交由Betterment管理,以通過分散化的投資對沖系統風險。

Jane Bryant Quinn,一位已退休的經濟學領域專家,近期也稱讚Betterment說「我也會使用這種自動投資建議,這並不僅僅適用於年輕一代。」她說Betterment是唯一一個不僅關注你眼下投資回報率還可以考慮到退休養老等要素的自動理財工具。當然,其他金融公司最終也將提供這些服務,因為這是投資中你一定會關注的兩部分。

2.WePay

WePay是一家位於舊金山主要為企業客戶提供信用卡支付的在線公司,其客戶包括GoFundMe 和 Care.com 等等,手續費通常為每筆交易額的2.9%再加30美分。創辦初期,它為在線集市(也就是 C2C 電商)、眾籌網站、募捐網站等企業客戶提供 API,2013年聯合創始人Bill Clerico 和 Rich Aberman決定關閉該部分業務專註于在線支付。

2014年,WePay的收入達到2490萬美元,這個數字在去年十月增長到7500萬美元。在2015年全美公司5000強中Wepay排名62,預期估值將達2.2億美元。

3. Affirm

由投資人以及PayPal 的聯合創始人Max Levchin在2013年創辦的Affirm是一家為消費者在大型電商平台上提供分期貸款的公司。去年年底,該公司宣布將向參加由General Assembly,Bloc和Kaplan舉辦的編碼及其它科技訓練營的年輕學生提供貸款。

目前,他們已經獲得了2.75億美元的風險投資,此輪融資將主要服務於其貸款計劃。不過還有一點值得注意的是該公司的貸款利率非常陡峭,範圍從6%到20%。

4. CommonBond

「不管你是稱它為互聯網金融還是市場借貸,它都已經完成了從邊緣到主流的過渡。」CommonBond——紐約一家信貸公司的創始人David Klein說。

CommonBond是一家吸引到業內目光的初創黑馬。該公司希望能夠解決美國1.3萬億美元的學生債務危機。2015年CommonBond的用戶數增加了一倍,並在9月拿到了350萬美元的融資,未來將服務範圍擴展到超過2000所學校。

在2016年末,CommonBond將預計發放超過1億美元的學生貸款。它利用FICO數據來對貸款人進行信用評估:包括工作經歷以及存款信息。(CommonBond客戶的平均分約為770)雖然該公司目前還沒有盈利,但讓Klein引以為傲的一點是到目前為止並沒有任何借款人拖欠貸款。他認為CommonBond有望在兩年內實現盈利。

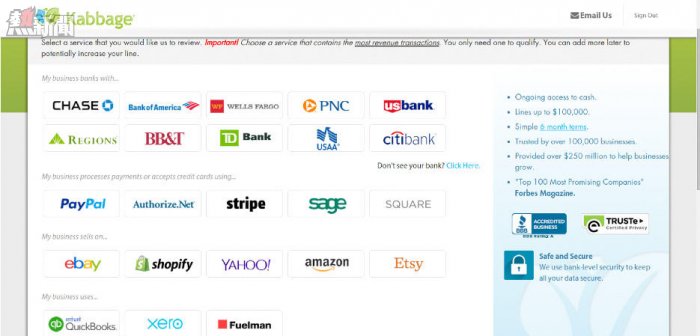

5.Kabbage

這家中小企業貸款在2015年5000家公司中排名36,年收入預計4020萬美金。它會通過一些複雜的數據判斷來對借款人方進行信用評級。

Kabbage的與眾不同之處有如下兩點:較短的貸款周期和較大的貸款規模。這並不難理解,它70%的客戶都來自小企業主,經營業務從美甲沙龍到當地服裝零售商。聯合創始人兼COO Kathryn Petralia說。該公司利率高達42%,不過這主要得益於其區別于貸款的預付款商業模式,巧妙地規避了高利貸法案的監管。

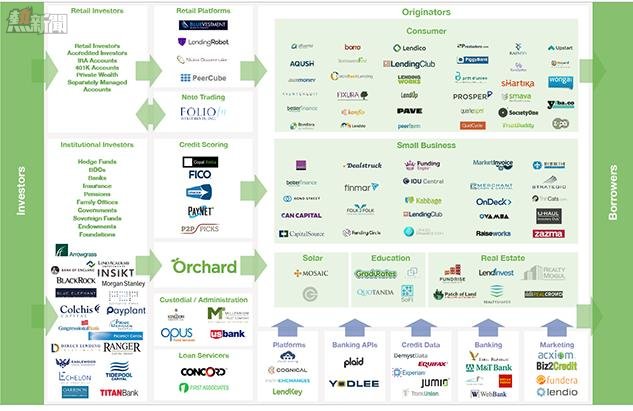

6.Orchard Platform

由Matt Burton創辦的Orchard是一家為小借款人和出借人搭建聯繫的金融信息平台。他同時為第三方借貸公司提供服務,包括:Lending Club, Prosper, and Funding Circle。

公司目前已經吸引到了許多著名投資人的目光,如花旗集團前首席執行官 Vikram Pandit以及Capital One聯合創始人Nigel Morris。從2013年創辦至今,算上最近一輪9月的3000萬美元融資Orchard已經獲得了總計4470萬美元融資。

7.TransferWise

總部設在倫敦的TransferWise是由Skype前策略總監Kristo Kaarman和Taavet Hinrikus一手創立的。這兩位愛沙尼亞移民旨在為消費者提供更加便宜、高效的外匯平台。他們表示每月為用戶節約的銀行各項隱藏費用高達340萬美元(銀行利率因用戶所在地各異,但是美國賬戶轉賬時TransferWise一般收取0.7%的手續費)。

一年前,這家公司將業務拓展至美國,其聯合創始人認為目前這仍是最有前景的市場。TransferWise迄今為已融資910萬美元,來自Richard Branson, Peter Thiel和Max Levchin等知名投資人。

8.Meniga

當主要的互聯網金融公司致力於顛覆傳統銀行業時,這家位於冰島首都雷科亞維克的小公司卻恰恰相反,力圖幫助傳統銀行。

Meniga向北歐與西歐的25家銀行銷售資金管理軟件的使用權限,並收取年費。去年11月,Meniga與桑坦德銀行達成了合作協議,桑坦德銀行是歐元區最大的銀行,控制着約1.3萬億歐元。這筆交易幫助了這家創業六載的公司收入增長了30-50%。其創始人兼CEO Ludviksson告訴Business Insider,去年Meniga的銷售額增加了750萬美元。

其聯合創始人將他們公司的軟件比作是Facebook風格的新聞推送軟件,只不過其中的內容是賬戶交易記錄和信用卡活動等。Ludviksson關於這片快速發展的藍海看法很簡單:「大型銀行對於隔壁銀行的恐懼可要比對科技公司的恐懼小多了。」

本文由逐鹿網綜合整編譯,逐鹿網專註互聯網金融創業報道,微信公眾號:hizhulu。

這8家初創的互聯網金融公司,最值得關注