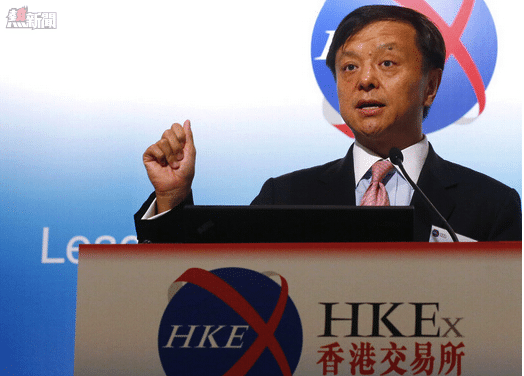

虎嗅注:本文內容由香港證券交易所集團行政總裁李小加7月16日在港交所刊發的網誌,針對中國內地近期股市動蕩的表現,他以監管者的視角,從兩地的不同資本市場交易結構的角度出發探討原因,提出了一些對內地資本市場的批評。但虎嗅摘編此文並非妄自菲薄,僅為提供另一個視角探討事件發生的原因。事實上香港的證券交易管理也存在相當大的不完善的地方,虎嗅也曾發文《僅舉漢能、國美、陽光幾例,看香港資本市場的裡子》例舉一二。本文原題為《中國特色國際慣例市場結構內外觀》,虎嗅有刪節,僅保留與內地股市相關的部分討論。

A股市場和香港等國際資本市場有什麼重要區別?

最重要的區別之一,在於國際市場是由券商、交易所及不同類型機構投資者形成多層次的市場,而目前內地市場則是「扁平」、「穿透式」的以散戶為主的市場。

所謂「扁平」的市場,是指A股市場目前還可以說是散戶主導的單元市場,交易金額約90%都是散戶的交易。而在擁有多元、多層次架構的成熟市場,投資者的組成幾乎是倒過來的:以香港市場為例,機構投資者占比大約是六、七成,散戶占比三成;在美國市場,機構投資者交易占比長期超過70%。

所謂「穿透式」市場,則是指內地獨有的「一戶一碼」制度。在這市場結構下,所有投資者(包括散戶)的交易、結算戶頭都集中開在交易所、結算公司及託管公司的系統內,作為中間層的券商通常不像國際同行一樣可以管理投資者的股票、錢財及保證金,投資者的財物都在集中的統一系統中託管。

從場內監管層面而言,這種市場結構容許監管當局一眼望穿底,每一戶口在交易什麼一目瞭然,參與者在股票賬戶和資金賬戶層面的違規操作空間有限,市場內藏汙納垢的空間不多,理論上這種賬戶制度在監管方面是直接高效的。反觀在多層次的國際市場中,監管機構與交易所只有透過券商或大型機構才能查處終端投資者,對監管者而言可謂相對缺乏透明度。若單從這角度看,內地這一在獨特的歷史路徑下形成的穿透式賬戶制度可算是對監管者「最透明」的場內市場。

因市場結構不同,A股市場和國際市場的監管理念和手法有什麼不同?

這兩種市場結構反映了不同的監管理念和手法。在成熟資本市場,前提假設通常是市場參與者都是「好人」,有「壞人」出現欺負投資者時,或投資機構、仲介機構違規時,監管機構便會事後執法,嚴肅處置,即監管邏輯是暴露出問題後,加強監管,事後改正。監管當局主要功能是一個「裁判員」,監管裁決「大人們」之間的博弈與遊戲,不會傾向保護市場中任何一方的利益。

在這樣的市場中,難免不時會出現一些「壞人」,譬如2011年在美國宣告破產的明富環球(MFGlobal)便曾大規模挪用客戶資金。再者,多層次的市場結構不容監管當局一眼望穿底,這也是美國監管機構當年未能及時發現大量有毒資產在仲介機構層面積累的原因之一,最終導致雷曼倒閉、次貸危機,引發系統性的問題。然而,即便是經過2008年金融海嘯之後,國際市場監管機構總結教訓,也只是決定要全方位地監控金融機構的風險集中程度,保持資本充足率,加強場外市場監管,以確保金融機構更健康和市場更穩定,並未因此改動分層次的市場結構。

反觀在內地市場,監管機構切身瞭解自身處於一個「新興加轉軌」的市場,新興市場意味著市場參與各方的經驗還需要積累,轉軌則意味著內地市場是從計劃經濟體制起步轉型而來,機構投資者的發展大大滯後於廣大散戶湧入市場的節奏,這就逼使內地的監管者不得不在制度上設有大量保護散戶的措施,期望盡可能通過各種制度設計事先防範、甚至爭取取締壞人壞事,特別是「以大欺小」,結果不免加入了太多「家長」情懷,改變了國際市場上常見的三元博弈平衡,使缺乏經驗的散戶投資者都產生較為強烈的依賴,缺乏防範投資風險的獨立意識。

那麼,「穿透式」市場「最安全」這話從何說起?

這話主要是針對內地獨特的「穿透式」市場結構而言,由於個人投資者的錢、券、物均在系統中統一中央管控監測,許多被禁止行為都已事前在軟、硬系統之中被限制,仲介機構如券商幾乎不再可能偷竊、佔用或挪用客戶資產,散戶也不會輕易因疏忽承擔過大違規犯法的風險。由是,至少在投資者的資金帳戶層面,中國的市場便難出現因大型機構倒閉而對投資者資產安全造成威脅。

不過話又說回來,在這市場中散戶在賬戶層面的財產雖然是安全了,但隨著機構在市場的參與度相對減少,大規模的市場風險卻可能相應上升了。在國際市場中,客戶的錢財物置於仲介機構的託管下,仲介機構有強大的客戶資源激勵它們去創新、去服務、根據不同客戶群的風險取向合理配置投資及管理風險。在市場動蕩中,這些機構以各自的專業優勢、業務特點、與理性判斷博弈市場,不同機構觀點各異,市場上不容易產生過強的單邊效應。這情況就如紐約時代廣場上每年等待除夕倒數的人群被員警用隔離帶分片分區管理,他們之間雖可流動,但不能成批同時向一個方向快速亂竄,從而有助於防範發生「踩踏事件」。

相反,在扁平、穿透式的內地市場下,由於市場的主體是單元同質化的散戶群體,對市場方向的判斷缺乏機構的制衡力量,很容易導致強烈的羊群效應,容易形成單邊市場趨向,在市場動蕩時,擁擠踩踏的風險往往大增;這情況就猶如當人群在廣場上都向著同一方向熱舞,就有可能出現「踩踏事件」。

為什麼又說「扁平」市場「最民主」?

「民主」這詞在此也許不是一個最恰當的比喻,但當天說的「最民主」指的是投資者參與市場價格形成的過程。在內地,股票投資是覆蓋面最為廣泛的金融投資管道,目前滬深股票賬戶已經超過2億個。散戶的訂單通過券商通道直接放到市場上競價,直接參與價格形成過程。在國際市場,參與市場價格形成過程的主要是機構投資者與大券商,他們經過專業謹慎、理性的判斷作出投資決策,由他們代表眾多散戶決定證券的市場價格。

換句話說,內地股市是世界股市中平民百姓參與最直接、最普及、普羅大眾最關注、對民生影響最深遠和「萬眾皆股」的市場。正因如此,散戶的需求遂成為監管政策制定的最重要驅動力量。無論是在上市公司一級市場融資、大股東減持、漲跌停板、融資融券、期貨市場門檻、及證券資產託管等一系列制度的設計都是假設散戶沒有經驗、需要保護、需要幫助。這些制度安排往往在牛市的形成與發展中很有效果,但在市場震蕩時卻容易扭曲市場功能,有時效果甚至適得其反。

既然A股市場結構那麼「透明」、「安全」與「扁平」,市場怎麼還會出現這麼大的震蕩?

正如上所述,內地在特定的歷史條件下形成的一個單元、扁平、完全穿透式的市場架構,優點很明顯,但缺點也同樣突出,就是缺乏多層次、多樣化機構投資者的制衡與對沖。市場同質化往往容易形成單向追漲殺跌,在市場形成極大動蕩。再者,恰恰是因為內地市場結構的高度透明與扁平,基於機構監管的不同分工體制,在場外配資活動所產生的巨大風險反而可能容易被忽視了。

從市場上目前已披露的資訊可見,直接催生A股市場這次股市大幅波動的似乎是大規模場外程式化配資,這些場外配資具有一些鮮明特點:首先是規模巨大,來源充沛,但透明度有限;其次是扁平的互聯網連結大大降低了股民獲得配資的門檻與成本;再者,這些場外配資的杠桿率其實有不少已經大大超出了合理風險管控邊際,而這些融資又未有如場內受到監管者監管的金融機構的兩融業務般嚴格管控投資者的資格與限制。結果,當市場波動時,配資系統為管控自身資金風險而設的高度敏感程式交易啟動,更擴大了市場的震蕩。

對世界任何資本市場而言,場外程式化配資是一個完全陌生的「新鮮事物」,特別是在互聯網金融發展模式具有海量小額特性的今天,它對這次股災到底起了什麼作用還有待進一步研究,但迄今市場對它已有兩點共識:一是它基本落在了一個監管「盲區」;二是它加大了市場的震蕩幅度。

From 李小加

港交所總裁談內地資本市場結構——「最民主」但並非最優