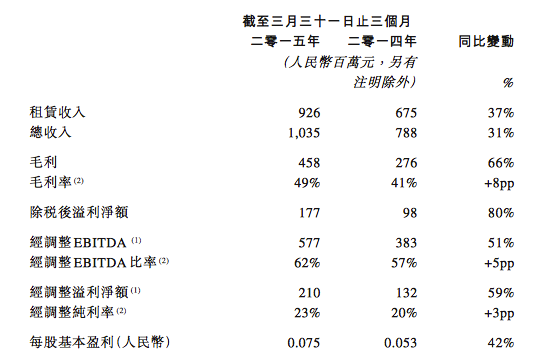

5月19日,神州租車發佈了2015年Q1業績。這份未經審計的財報顯示,期間營收10.35億元,同比增長31%;淨利潤1.77億元,同比增長80.3%。5月20日,神州租車盤中創22港元新高,收盤價大漲12%,市值約62億美元。而神州租車的股東之一、世界汽車租賃行業的老大赫茲市值為98億。5月27日晚間消息,神州租車重要股東之一華平投資集團開始出售價值3.4億美元的股票。5月28日,神州租車大跌6.88%,但被A股的暴跌淹沒。

神州租車Q1在財報上看較之去年漂亮了不少,但細看之下,則頗有蹊蹺,一些“不同尋常”的方法或許成就了這一次的“容光煥發”。

發力專車業務,營收增長可慮

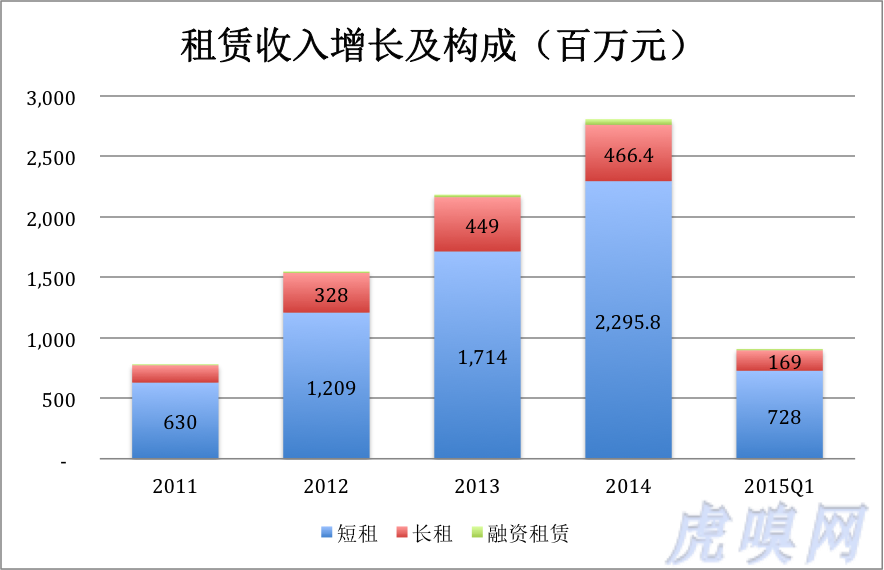

2015年Q1,神州租車短租、長租業務營收入分別為7.28億和1.69億。來自融資租賃及其它業務的營收分別為1120萬元和1730萬元,無足輕重。

2015年Q1,神州租車投入短租運營的車輛達4.93萬輛,同比增長42.4%;投入長租運營的車輛為1.46萬輛,同比增長138.3%。

2015年,長租車輛暴增與神州大舉進入專車領域有關(見虎嗅2015年1月30日文《神州租車,發行5億美元債券,進軍專車始末》)。

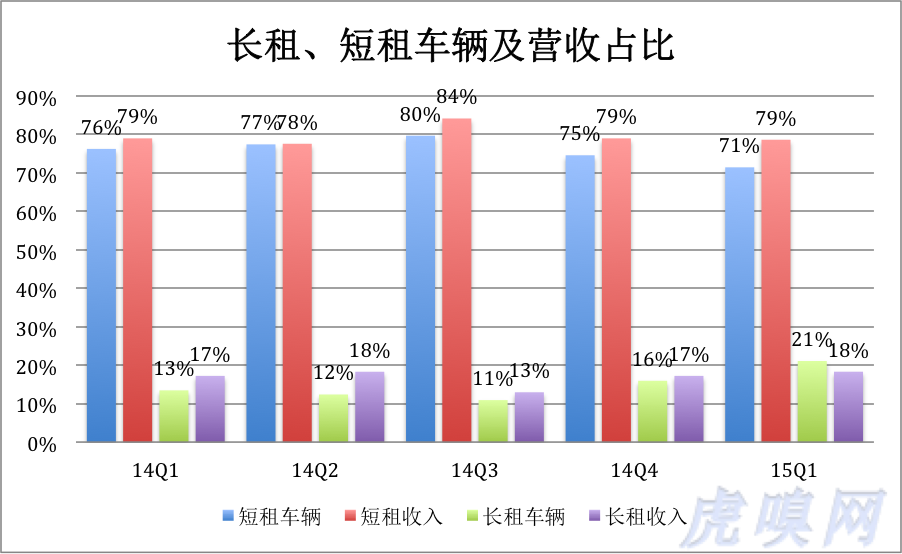

但由於滴滴快的、易到用車的激烈競爭,神州租車專車業務的營收並不理想。2014年Q1,投入長租的車輛占運營車隊的13%、取得租賃收入中的17%;2015年Q1,投入長租的車輛占比達21%,營收占比為18%。

長租車輛的單季度收入下降幅度非常之大,從2014年Q1的1.9萬降到2015年Q1的1.16萬,降幅達39%。易到用車、滴滴快的又玩起了“免費專車”,神州專車的營收增長前景可慮。

業績好轉的秘訣:折舊、直接運營成本下降

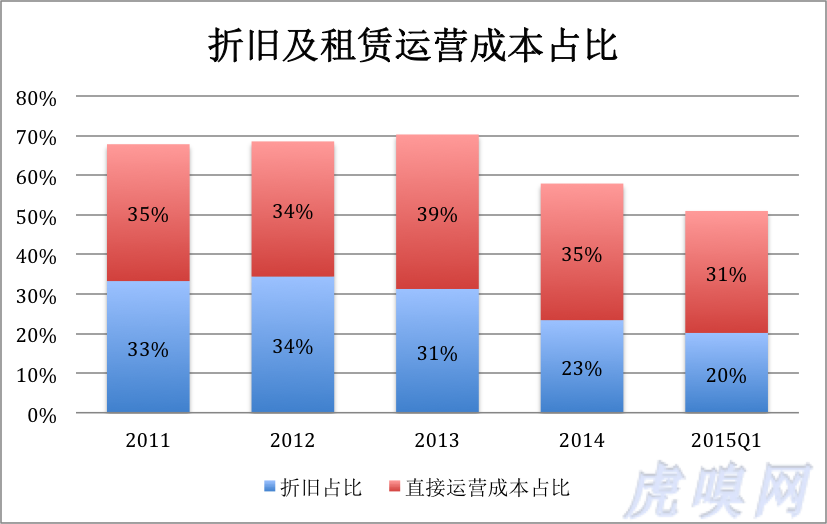

神州租賃業務的營業成本由折舊、直接運營成兩大部分組成。

折舊是汽車租賃公司最大塊成本,曾佔神州租賃業務營收的三分之一(2014年Q1為34.3%),到了2015年Q1占比僅為20.2%。財報提供的解釋是新車採購折扣及淘汰車輛殘值增加。

但汽車不是晶片,不遵從摩爾定律,一年間採購成本下降、二手車售價提升使折舊占租賃收入的比例下降14個百分點有些不可思議。由激烈的競爭,投入專車運營的車輛的檔次還要有所提升,採購成本下降不是趨勢。

2015年Q1,神州租車(向關聯方)出售1581輛二手車,回收近殘值近11億,平均每輛二手車能賣6.93萬元;2014年同期處置4997輛二手車(1958輛出售、3019輛以融資租賃方式處理給加盟商)僅回收11.35億,平均每輛2.28萬元。前兩年神州租車短租車輛採購成本約為9.6萬元,服務期為30個月(多數車型服役期為30個月,少數車輛為36個月)。租賃公司的車用的比私家車“狠”,同樣的時間內跑的里程比私家車多好幾倍、租客不愛惜車輛、駕車技術二把刀……這樣跑兩年半,淘汰下來能賣新車價的三分之一是“難能可貴”,超過三分之二就是“難能可疑”了。

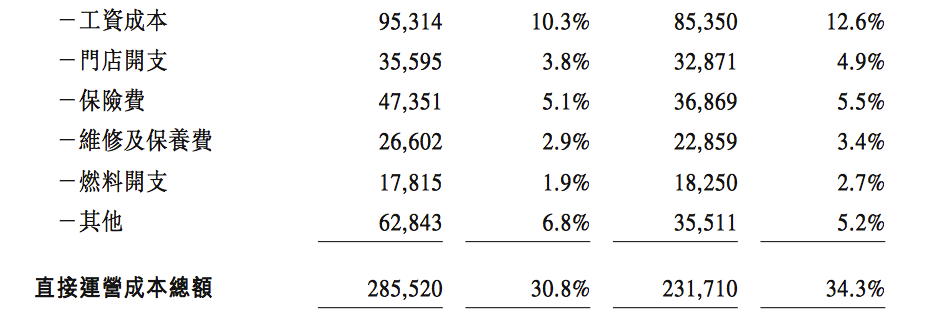

神州租車折舊降得蹊蹺,直接運營成本的降低則容易理解。下圖為2015年Q1與2014年Q1直接運營成本明細。(圖中百分數為占租賃收入的比例,左起第二、第三列為2015年Q1資料)。

管理水準提高,人員(25%的員工來自協力廠商勞務公司,包括司機、呼叫中心客服及維修工人)、門店、燃料、維修等方面的效率提高,專車業務的擴大也功不可沒。虎嗅2014年9月6日文《神州租車,上岸了》測算出,直接運營成本攤到每單短租約為500元!把長租車輛交給獨立運營的公司跑專車,這部分成本就與神州無關了。

還有一個疑點。根據招股檔,2013年因“客戶未及時抵銷扣分導致未通過年檢而暫停使用”,神州租車的處理辦法是“持有到退役期後出售”,由此造成近3億元的損失。2014年上半年,該項損失大幅減至4090萬元(不然怎能實現盈利)。從2014年Q3開始,暫停運營的車輛徹底消失了!#找人消分、鏟單子嗎?

不計折舊與利息,多收了三五鬥

值得注意的是,神州租車刻意宣傳“經調整EBITDA”資料,只因為更好看:2015年Q1、2014年Q1息稅前收益分別為5.77億和3.83億,不僅數額大,增幅亦高達51%。

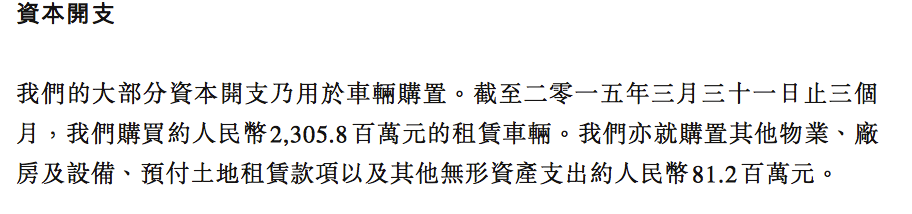

如果要考核一家餐館的效益和管理水準,可以不計折舊,因為餐館最主要的成本是食材、人員和能源。但汽車租賃公司不計折舊根本說不過去。僅2015年前三個月神州購車支出就達23.06億,不計折舊的方法更像是在自欺欺人。

(以下為《神州租車2014年報》第13頁截屏)

不計利息同樣可笑。雖然成功上市融資,但巨額資本支出還是令神州租車債務負擔越來越重。截至2015年3月31日,負債總額達79.9億(其中銀行及其它計息借款總額達42.84億),較2014年同期的42.5億增長了88%。2015年Q1利息支出達1.17億。您實實在在地欠債主43億,每季度要乖乖付1.2億利息,“聽段相聲就把欠錢的事兒忘了”,行嗎?

總之,EBITDA並不適用於神州租車這樣的公司。

與赫茲相比,為何被高估

神州租車市值相當於赫茲的63%,但營收、淨利潤(2015年Q1)分別只有人家的6.7%和11%。應當說,資本市場對神州租車的“評價”相當高。

這首先是因為赫茲已經高度成熟,2013年初至今,市值的徘徊不前說明投資者已“心如止水”。而汽車租賃業在中國還處於起步階段,市場空間很大,神州租車作為絕對的行業龍頭給投資者豐富的想像力。

其次是大陸資本市場的炒作之風蔓延到香港,在大陸知名度越高越容易成為追捧的對象。

但赫茲單季營收150億的今天不一定是神州租車的明天。況且傳統汽車租賃模式受到Uber等創新公司的衝擊,赫茲本身前途未蔔。神州租車面臨的局面更複雜更兇險:Uber已大舉殺入中國,合併了的滴滴快的聲勢浩大,易到用車越戰越勇。在已經開始的專業之戰中,神州租車投入自有車輛是100%合法合規的,但滴滴快的、易到、優步們動員黑車玩得更嗨。神州租車苦心孤詣建立起來的車隊規模優勢可能從“人家的門檻”變成“自家的包袱”。

From Eastland

神州租車:不計折舊和利息的盈利是自欺欺人