文 / 薛洪言,蘇寧金融研究院互聯網金融中心主任,題圖來自:unsplash.com

任何行業的快速崛起都不是偶然的,基本都是各類「天時地利人和」因素的綜合作用使然,才會形成所謂的風口。十年前互聯網產業的快速崛起是如此,三年前互聯網金融的快速崛起也是如此。

同樣,隨着時間發展,當曾經的促進因素逐步消退,行業發展往往會迎來轉折點,需要找到新的驅動力量才能二次騰飛。本文就圍繞2013年以來互聯網金融的發展變化,談一談互聯網金融曾經的興起、如今的轉折及未來的破局之道。

助力互聯網金融興起的四大外因

2013年被稱作「互聯網金融元年」,以寶寶類理財為起點,P2P、第三方支付、眾籌、消費金融等各類業態均取得跨越式發展。在筆者看來,除了互聯網金融企業自身的努力等內因之外,還有四大外因不可忽視。

外因一:網民數量快速提升,「互聯網+」成為風口

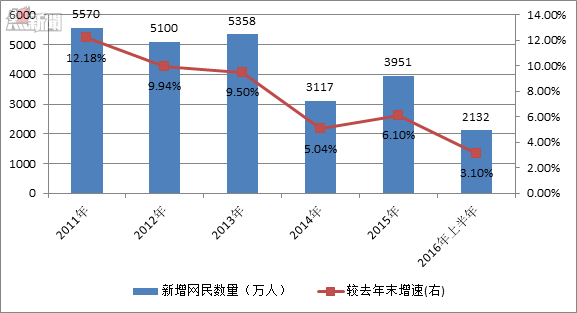

隨着新一代智能手機的普及,從2011年開始,中國網民數量進入了快速增長期。2011-2013年間,國內網民數量累計新增1.6億人,為整個互聯網產業的快速發展奠定了堅實的人口基礎。

圖1、2011年以來我國網民新增情況,數據來源:CNNIC,蘇寧金融研究院

2013年前後,國內出現一波了互聯網顛覆傳統產業的浪潮,「互聯網+」成為潮流。相對於以大規模生產、大規模銷售和大規模傳播為特徵的工業化思維而言,互聯網思維通過對市場、用戶、產品以及產業價值鏈的重構,對零售業、批發業、製造業、廣告業、新聞業、通信業、物流業、酒店業與旅遊行業、餐飲業等傳統產業產生了巨大的「顛覆」效應。一時間,免費思維、用戶思維、迭代思維、極致思維、流量思維、平台思維、跨界思維等詞彙火遍大江南北。

隨着互聯網對傳統產業的成功重構,「躺着賺錢的」金融業作為「最後」一個堡壘成為互聯網企業「覬覦」的對象,為金融的「互聯網化」奠定了基礎。

外因二:PE/VC業態成熟,為互聯網金融早期的快速發展提供了資本支撐

截至2012年末,活躍在中國大陸的VC/PE機構已超過5000家,為互聯網金融創業企業融資提供了便利的條件。自互聯網金融于2013年初露頭角,就很快被PE/VC視作新的投資風口,2014年,國內互聯網金融行業發生股權投資193起,同比增長339%;披露金額1420億元,同比增長695.38%。

PE/VC的助力使得互聯網金融在早期得以延續互聯網的「免費」思維,通過大量的補貼獲得客戶和市場,並通過對客戶體驗的極度重視重現口碑效應,完成了早期的積累。借助互聯網的易於傳播、快速複製等特徵,互聯網金融在實現「從0到1」跨越後,很快實現了規模的幾何級數上升,成為金融體系內部越來越重要的一支力量。

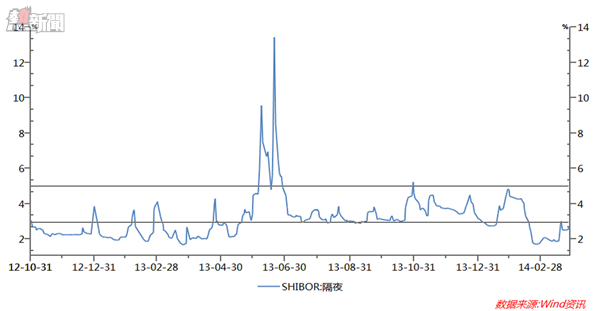

外因三:「錢荒」持續,成為「寶寶理財」快速崛起的導火索

2013年6月份錢荒事件之前,商業銀行對於央行在關鍵時點會向市場注水充滿信心(實際上央行也一直這麼做的),對流動性風險重視不足。銀行業界普遍存在着將短期資金用於中長期用途以獲取更高利差的現象,而對於短期的資金支出需求,則通過銀行間市場拆借來解決,資產負債期限結構嚴重錯配。

在2013年6月的關鍵時點,市場在經歷了外匯占款增速下降、季末現金需求增加、銀行表外理財業務整頓等各種情況的衝擊後,流動性需求大增,銀行業一如既往地在等待央行注水救急。而央行為了強化銀行的流動性風險管理意識,選擇了觀望和等待,迅速引致銀行間市場資金緊張,銀行間同業拆借利率快速飆升,錢荒事件爆發。

圖2、2013年SHIBOR隔夜利率

2013年6月,憑借金融市場「錢荒瀰漫」的天時地利,寶寶類理財異軍突起,憑借一度高達6%以上的收益率,互聯網寶寶類理財攻城略地,爆發式增長。在2015年6月份之前的長達兩年時間內,寶寶理財的7日年化收益率都在4%以上,互聯網理財也就勢成為人們活期理財的首選產品。

外因四:寬鬆的輿論環境,助力互金創業潮

從2013-2014年間,互聯網金融作為新興事物,社會各界均給予了較為積極的評價,為互聯網金融的快速發展創造了較為寬鬆的輿論環境。關於互聯網金融,當時主要有兩類觀點,或重視或輕視,均從不同的角度促進了行業在早期的快速發展。

一種觀點是互聯網金融意義重大,需要鼓勵與扶持。這部分觀點以學者和從業者為代表,認為雲計算和大數據可以有效解決小微金融領域的信用風險評估難題,而互聯網渠道的長尾效應則大大降低了金融服務的門檻,從而將「開放、平等、創新、服務」的基因植入金融領域,為中小投資者帶來收益,也給傳統金融企業帶來一股新生活力,最終有助於推動金融的民主化。

另外一種觀點則認為互聯網金融尚未有根本性的技術變革,僅僅是將傳統金融產品重新「包裝上網」,只是渠道的改變,難成大氣候。這類觀點以傳統金融機構從業者為主要代表,在他們看來,寶寶理財本質上就是貨幣基金,而P2P平台的「本息保障」潛規則也有很大的隱患,難以從根本上撼動傳統金融機構。

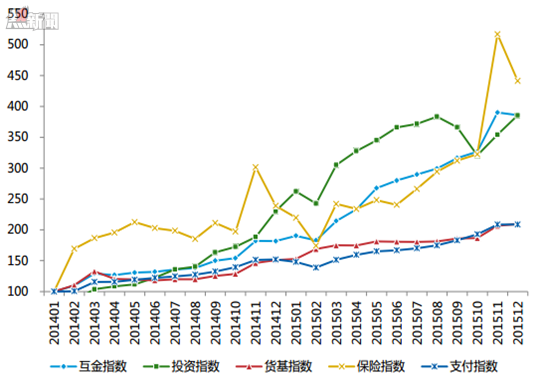

在上述外部環境因素的助力下,互聯網金融在P2P、在線借貸、第三方支付、眾籌、理財平台等業務領域和大數據徵信、壞賬催收、智能投顧、支付聚合、第三方信息平台、金融產品搜索等輔助業務領域均取得了突破性進展。

圖3、互聯網金融分業務發展指數,數據來源:北京大學互聯網金融研究中心,蘇寧金融研究院;以2014年1月為指數100

四大因素加速行業拐點來臨

互聯網金融的快速崛起本身也產生了一系列的負面因素,從而在方方面面改變着行業發展環境,最終加速了行業拐點的來臨。

困局一:合規門檻提升

自2015年7月份《關於促進互聯網金融健康發展的指導意見》發布以來,互聯網金融逐步進入集中規範期,互聯網金融行業的整體合規門檻提升,成為加速行業分化的催化劑,也成為很多中小平台生存面臨的第一道坎。

以網貸平台的資金存管要求為例,《網絡借貸信息中介機構業務活動管理暫行辦法》明確要求「網絡借貸信息中介機構應當實行自身資金與出借人和借款人資金的隔離管理,並選擇符合條件的銀行業金融機構作為出借人與借款人的資金存管機構。」然而,據融360不完全統計,截止2016年9月末,國內已經上線銀行資金存管的平台僅為95家,另外有接近200家宣稱已經與銀行簽訂了資金存管協議。

考慮到對商業銀行而言,一旦開展存管業務的平台破產倒閉,不僅前期的IT投入無法回本,還容易面臨潛在的與資金兌付相關的聲譽風險問題。雖然在法律上銀行無需承擔兌付責任,但理財者在資金兌付無門的情況下往往會找銀行討說法,對銀行的聲譽有一定的負面影響。

基於此,銀行開展資金存管業務時,往往會涉及較高的准入門檻,以盡可能地降低合作平台破產倒閉的可能性。結合銀行對平台交易規模、資產質量等條件要求,筆者認為未來至少有70%以上的平台會被擋在資金存管門外。

困局二:場景飽和及獲客困局

一方面,互聯網金融具有易於複製和快速傳播的特徵,經過兩年的快速發展,優質的金融場景已經趨於飽和;另一方面,自2014年以來,網民數量增速已經從10%左右大幅下降至6%左右,網民數量紅利已呈現明顯的逐年下降態勢,不足以支撐行業的高速增長。結果是互聯網金融行業陷入到明顯的獲客困局。

佐證之一是很多互聯網金融平台的線上有效獲客成本已經達到了千元以上,一兩年前,這個成本可能還在百元以下,甚至是二三十塊錢。佐證之二是基本所有優質的電商平台和社交平台,都推出了自己的理財產品和信貸產品,場景與金融產品的關係由之前的合作變成了現在的自營,自然也就把很多第三方的金融產品排除在外,加大了金融產品外拓優質場景的成本。

困局三:盈利困局

經過幾年的高速發展,互聯網金融行業仍然面臨著普遍的盈利難題。第三方支付、網貸平台甚至消費金融等主流的業務平台,普遍處於虧損或微利經營的狀態,且在短期內仍找不到可持續的盈利路徑,已經開始影響資本市場對行業的發展預期,並加速了資本寒冬的到來。

以網貸平台為例,截止2016年10月末,國內正常運營的平台數量為2154家,其中,僅有8家平台在官網或財務報告中披露了盈利信息,有10家平台在企業負責人媒體訪談中披露了盈利信息,合計18家,不足正常運營平台數量的1%。

困局四:資本寒冬

互聯網金融企業普遍不盈利,主要依賴風險資本獲得維持高速發展所需的資金投入。然而,行業的長期不盈利使得風險資本逐步失去了耐心和信心,操作風格由激進變得謹慎,最終引發了資本寒冬的到來。從下表可以看出,互聯網產業風險投資在2015年出現了峰值,共發生融資5334家;截止2016年1-8月,融資數量同比出現了大幅下滑。

在資本寒冬下,得不到足夠的外部資金支持,互聯網金融企業大躍進式的發展模式難以持續,加速推動行業進入分化和整合階段。

在上述因素的共同作用下,行業發展的兩級分化成為當前整個互聯網金融行業的共同特徵,在P2P、第三方支付等行業表現地非常明顯,在互聯網消費金融領域也出現了贏者通吃的苗頭。互聯網金融行業迎來了拐點期,整個行業已經進入到下半場。

互聯網金融的下半場

渠道變革是互聯網金融上半場的主要驅動因素,隨着人口紅利和場景紅利的消失,渠道的驅動作用逐步削減,行業的高速增長逐步成為過去。在此背景下,若企業依舊延續過去的業務模式和經營思路,無疑會事倍功半、收效甚微。在筆者看來,所謂的下半場只不過是舊的驅動因素衰竭的自然結果,只要找到新的驅動因素,行業依舊可以迎來快速增長的「又一春」。在目前來看,至少互聯網金融還有「金融科技」這張牌可打。

為了抓住新的風口,互聯網金融企業要從以客戶新增和交易規模為核心KPI指標的傳統模式中掙脫出來,着重實現存量用戶的精細化挖掘和從交易規模向盈利能力的轉變,並在實現盈利的基礎上,加大對金融科技的布局。畢竟,風口只會留給有準備的企業。

作者微信公號:洪言微語(ID:hongyanweiyu)

一文讀懂互聯網金融的興起、轉折與破局