2015年2月15日,在長達七個月的停牌之後,掌趣科技終於復牌,並宣佈擬以43億元人民幣的價格併購三家遊戲公司(晶合思動、天馬時空、上游信息),此舉創下遊戲產業併購重組新紀錄。

在此後的4個月中,掌趣科技先是經歷了一番暴漲,市值突破300億、400億、500億,把華誼遠遠拋在背後,成為繼樂視、藍思之後,市值第三大的創業板公司和國內最大的遊戲公司(騰訊、網易不是純遊戲公司),然後從今年6月中旬開始,掌趣科技股價又開極速下跌,差不多每週市值蒸發100億,大股東質押的股票都到了平倉線。然而,在「墜毀」的瞬間,股價卻奇跡般地被拉起。現實生活真是比任何小說都精彩。

事實上,掌趣科技這家中國遊戲「第一股」很少被人關注。

掌趣科技市值飆漲與創業板的瘋狂不無關係,但上市幾年成功的資本運營才是關鍵,資本新寵暴風科技們應當好好借鑒。

併購起家,非龍頭不併購

2012年5月11日,掌趣科技在創業板上市,發行4091.5萬股,發行價為每股16元,募集資金凈額為6億元(超出原計劃2倍)。上市前,創始人姚文彬、葉穎濤分別持有37.6%和12.15%,華誼兄弟(2010年6月出資7500萬元,取得22%股權)、金石投資、紅杉資本分別持有20.97%、2%和1.91%。不過那是在2012年5月,那時並沒有暴風科技連續30多次漲停的美事。掌趣科技的市值40億俳佪了半年之久。

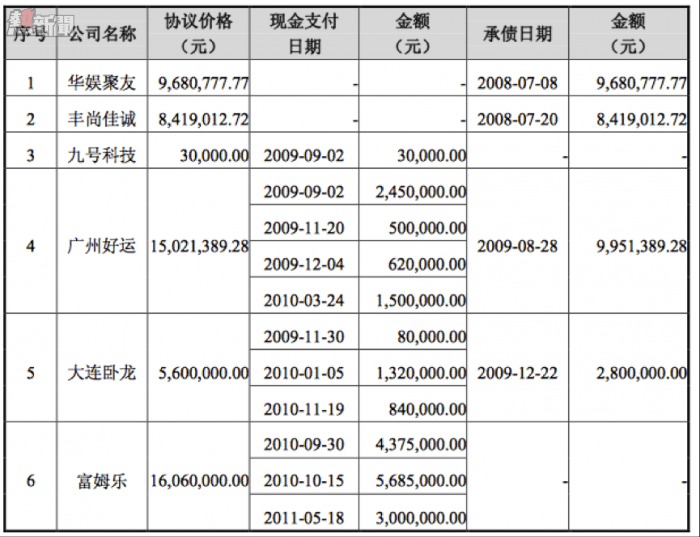

回顧上市之前,掌趣科技就是在資本支援下通過系列併購發展壯大的,其中重要的有:2008年7月收購北京華娛聚友、2008年7月收購北京豐尚佳誠、2009年9月收購廣州好運及九號科技、2009年12月收購大連臥龍以及2010年9月收購北京富姆樂。被收購對象帶入了業績、遊戲IP及《增值電信業務經營許可證》,幫助掌趣科技提升了遊戲研發及運營能力。

沒有這一系列併購,掌趣科技難以達到在A股上市的體量。

但併購從來不是有錢就能做好的,選標的、談對價及併購後的整合都是世界性難題,看微軟併購諾基亞手機業務不就以失敗告終。姚文彬曾公開闡述過公司的併購策略:無論市場行情如何,公司都將堅持持續併購的發展策略,而併購標的的選擇首先要滿足在遊戲行業是第一集團軍的硬性條件。說白了,就是寧可最貴,也要最好。這就是遊戲業界著名的:「非龍頭不併購論」。

成功轉型的秘訣

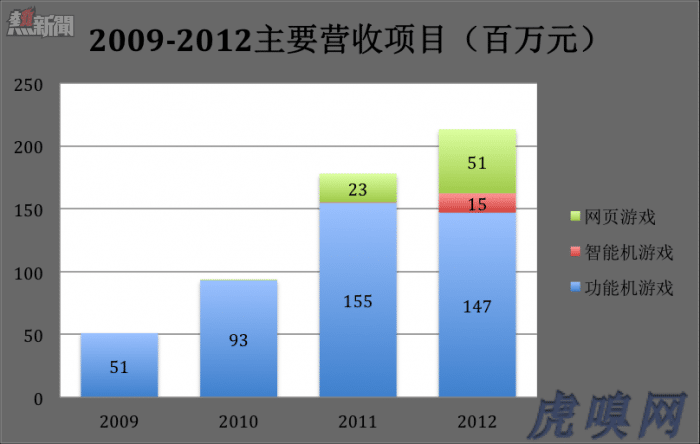

2012年,IT領域內的所有細分行業都開始向移動演進。而在上市前的2011年,掌趣營收中的84.3%來自功能機上的單機遊戲,而且連網頁遊戲也才剛剛啟動營收,為2267萬元。2012年開始,來自智能機遊戲的收入才在掌趣收入中有了一席之地。

根據募集資金使用計劃,掌趣科技將投入4242萬元研發單機遊戲、5966萬元研髮網頁遊戲、5910萬元研發智能機聯網遊戲。如此均勻地「用力」,說明掌趣科技當時還沒有意識到移動互聯時代就要到來。

掌趣科技曾經是一家嚴重依賴移動動營商的遊戲公司。2009-2011年度,掌趣科技通過中國移動獲得營收入分別為3595萬元、6639萬元和1.2億元,分別占同期營收的61.04%、56.59%和65.13%。盈利模式為套餐、虛擬道具的名義由移動運營商與話費一併收取,然後分成(當時中移動與合作夥伴資訊費結算比例為 15%:85%)。

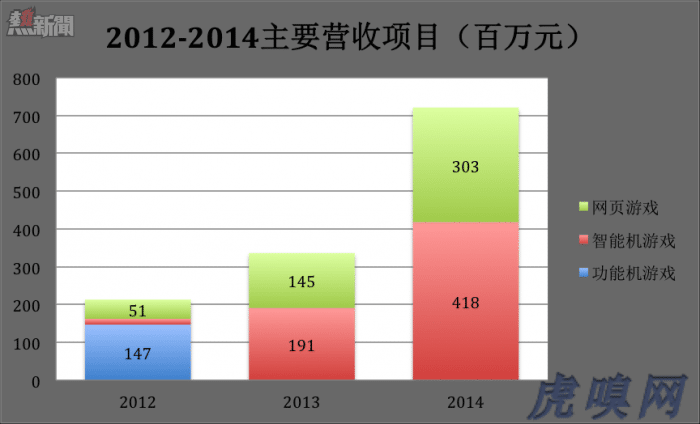

但是,到了2014年,掌趣來自智能機的收入已佔到營收的54%,網頁遊戲的收入占比為39%。在2011年、2012年營收中占比分別為84%和65%的功能機遊戲已沒有了蹤影。

另外,掌趣科技還擺脫了對移動運營商的依賴。2014年,第一大客戶騰訊貢獻了營收的36.27%。

掌趣科技成功轉型的秘訣還是「買買買」,同時手筆比上市前大多了。值得稱道的仍是併購標的選擇。2.07億購入的海南動網先鋒提升了頁遊研發能力,併購玩蟹科技和上游資訊在手遊戲領域贏得了主動權。被併購的這些企業有著炫目的業績的華麗的團隊。玩蟹的《大掌門》在巔峰時期日充值金額超過1000萬!上游資訊團隊中有著多來自國內外知名企業(如EA、Gameloft)。

2014年玩蟹科技和上游資訊分別貢獻凈利潤8782萬元、5217萬元。

2015年2月,掌趣科技宣佈將以總對價43億元收購北京晶合思動100%股權、上游資訊其餘30%股權天馬時空80%股權。以上併購方案仍在證監會審批中。

市值三年漲十倍

掌趣科技的市值在三年內從40億漲到500億,有兩個法寶。

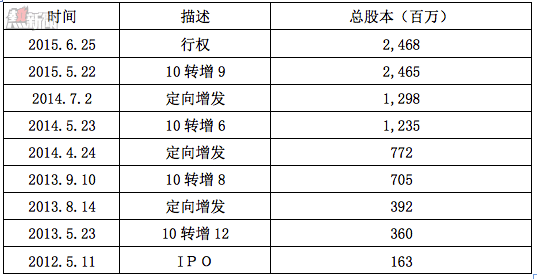

首先是把股票弄得多多的。掌趣科技股本擴張力度在A股中絕無僅有。2013年5月「10送12」,8月定向增了,9月又來了個「10送8」。2014年,掌趣科技又進行了兩次增發和一次送轉。

2012年末,掌趣科技總股本為1.63億。兩年半後的今天,總股本已擴大了14倍,達到24.68億。

其次是用併購標的帶來的業績和名聲為股價插上想像的翅膀。特別是2015年宣佈併購的三家企業中,天馬時空的投資人中有雷軍的大名。

在創業板集體狂躁,平均市盈率達180倍的情況下,掌趣科技的凈態市盈率超過了200倍(完美時空、盛大遊戲的市盈紡不過8、9倍)。在本輪暴跌前市場一度逼近540億(87.5億美元),位居創業板第三。中國手遊界險些誕生一家百億美元級公司。

在資本市場人人都要講故事,有些人的故事永遠是故事,有些人的故事能夠變成現實,掌趣科技屬於後者:2015年凈利潤預期超過5億,43億併購的三家公司將貢獻不少於3億(賣家有承諾),全年凈利潤在8億以上。如果2016年創業板市盈率仍在100倍以上,市值可以輕鬆超過800億。但「43億併購」還在審批,而且2016年也還沒到,掌趣不是光講故事的企業,瘋狂的市場卻把掌趣的故事當現實炒。

抵押驚魂

掌趣科技上市4個月後,控股股東姚文彬將所持的1334萬股質押給華鑫國際信託,理由為個人資金需求。被質押股票約為姚文彬名下股票的三分之一,占當時公司總股本的8.15%,市值3.5億,信託公司放貨額約1.2億。

2014年4月23日,姚文彬將2270萬股質押給中信證券,理由為個人資金需求。被質押股票市值為6.2億,中信證券放貸金額約為2億元。

2014年1月和9月,姚文彬分兩次解除了與華鑫國際信託的股票質押。

2014年11月,姚文彬將3810萬股質押給中信證券。被質押股票市值約為6.5億,貸款金額約為2億元。2015年3月3日,姚文彬將上述股票中的1710萬股解除了質押。其時,姚個人名下43.85%的股票被質押。

到2015年3月11日,掌趣科技另一位創始人葉穎濤名下52.79%的股票被質押。

至此,掌趣科技兩位自然人大股東質押股票的風險尚在可控範圍之內。

2015年5月12日,姚文彬將3291萬股質押給中信證券,按當日32.19元的收盤價計算,這部分股票的市值為10.6億元,如果中信證券按40%的比例放款,姚文彬可以拿到4.2億。

5月19日,天津金淵(2010年7月為股權激勵而專設,持有掌趣科技5.63%)減持1300萬股,均價為34.62元,套現4.5億。

6月11日開始,風雲突變,掌趣科技隨創業板大幅下跌,質押股票的風險開始顯現。特別是高價質押給中信證券的3291萬股。在5月22日實施10股轉增9股之後,質押日的參考價為16.9元,理論上每質押一股可貸款6.76元。但當股價跌到貸款額的130%為警戒線,需補充抵押物,跌至120%時將被強行平倉。照此算來,姚文彬5月12日質押股票的警戒線為8.79元,平倉線為8.11元。

7月7日,掌趣科技跌停,收於8.91元。只消再一個跌停,姚文彬的3219萬股將被強行平倉,進而引發連鎖反應。最壞的情況下,兩位自然人股東質押的所有股票都會被強平,掌趣科技肯定會易主。

吊詭的是,7月8日掌趣科技從跌停價8.02元被拉起,收於9.7元,漲幅8.81%,全天成交額是321.9萬手。那一天到底發生了什麼,外人無從知曉,但姚文彬一定會終生難忘。#姚文彬找資金護盤、國家隊出手挽救最危機的公司、證券公司把平倉線臨時調整為110%,都有可能#

暴風成不了掌趣

暴風科技股價暴漲後,被視為「大買家」,據說目前同時操作的併購項目有二三十個,僅馮鑫手頭就有七兒個項目在談。那麼,暴風是否會象掌趣那樣,通過一系列併購不斷充實自己,最終成為名符其實的千億級公司呢?

目前看來不樂觀。

首先是指導思想的根本不同。掌趣專註遊戲,非龍頭不併購,力爭100%控股(不能一步到倍就分兩步,比如上游資訊就是先收70%再圖剩餘的30%)。馮鑫的原則卻是控股、參股而不收購,以資本為紐帶建立「流量交換」聯盟。相比之下,馮鑫的選擇面寬(可以跨行業、不必要求標的是龍頭),談判難小、代價低(談參股的難度與100%併購不可同日而語)。掌趣併購本行業龍頭,直接帶來人才、業績和遊戲IP。

而以資本為紐帶的效果如何?(看攜程閃電參股同程、途牛,結果怎麼樣?三家之間有什麼協同?)攜程作為真正龍頭老大,還擺弄不了「小弟」。暴風科技只不過走運、市值略高些而已,誰當它是老大哥?再說,如果花點小錢以資本為紐帶聯合幾十家產業鏈上下游的公司」就能建立「用戶量過億」可與BAT匹敵的流量平臺,那麼BAT也就不值那麼多錢了。

其次,無論掌趣還是暴風在併購中都將以股票為主要支付方式(市值雖高,IPO融資並不多,手中現金有限)。但掌趣科技是先停牌再談併購,然後復盤與併購對象的股東一同享受股票升值的收益。上市三年,掌趣科技進行了三輪併購(第三輪仍在審批中),也經歷了三次長時間停牌和三波股價上漲。暴風科技的股價在併購前已經漲瘋了,拿「泡沫豐富」的股票結併購,留給對方的想像空間就小了。

From Eastland

「遊戲第一股」掌趣是怎麼煉成的?暴風可借鑒乎