昨天(2月9日)打開QQ,有系統消息推出,紅嶺創投爆7000萬貸款危情。在前幾天工作中,也有同事問我關於P2P行業資金托管與存管的區別以及國內行業的可能發展趨勢。

筆者將從三個方面分析,回答這些個問題,給大家一點點啟發。

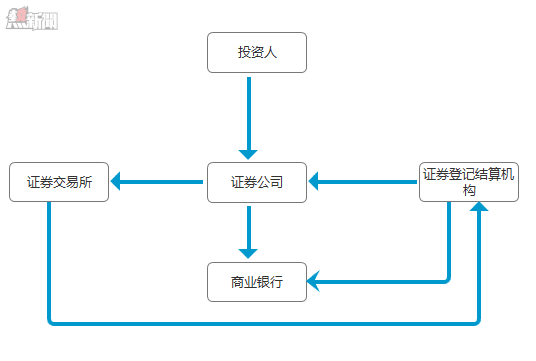

證券行業目前的運作模式

炒股票是大家司空見慣的事情,大家都很認為,股市「坑爹」。不過那是一回事,我們關注的是整個流程是否安全,是否值得大家去信任。股票投資的環節大致如下:

大致流程:投資人發出指令,通過證券公司,把相應請求發給證券交易所,交易所撮交易,然後證券登記結算機構(中國證券登記結算有限責任公司)完成結算、清算,結算機構在完成職責后,投資者的券商賬戶、銀行賬戶隨後發生相應的變化。

裡面有幾個非常重要的制度理念:

一是「券商管票,銀行管錢,票錢分離」,由券商管理證券、票據的過戶與存管等,商業銀行做出資金托管;

二是交易所確保交易的公允性,不存在操控大盤的情況;

三是結算機構確認交易的真實性和做記錄,可以責任追究。

正因為這三個理念,券商沒有出現「跑路」、「詐騙」等事件。

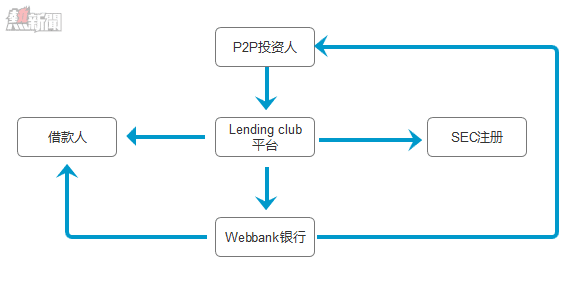

國外P2P成熟的運作模式

國外的以Lending Club為例子,看看它是如何健康運作:

大致流程投資人發出投資指令,平台接受並確認指令無誤后,將指令傳遞給銀行,並提交給SEC註冊做記錄 ,而後銀行做出相應的賬戶資金變動。

有兩個非常重要的過程:一個Webbank資金托管;另一個是SEC註冊。

Webbank銀行的托管確保了平台無法動用不屬於自己的資金,做到風險隔離;

SEC的註冊,確保了交易的可靠真實性。如果平台「虛構交易或者自融",但註冊制度下,就會留下證據,以美國金融監管苛刻嚴格,平檯面臨的處罰就不多說了

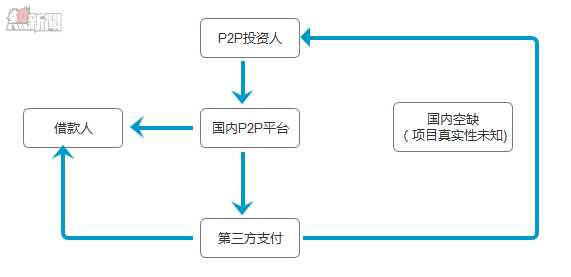

國內的現狀

國內目前P2P發展狀況如下圖:

和上面兩類對比,國內P2P非常不成熟,基本的架構也不全。

具體有以下幾個方面:

一、資金托管問題。由於銀監會相關文件沒有出台,商業銀行不敢去給P2P公司資金托管。由於會被宣傳,商業銀行會給P2P公司信用背書,出了問題造成的潛在影響將會非常惡劣,甚至是銀行擠兌危機。與P2P公司合作,銀行也需要從新構建一套數據接入系統,工作量也是巨大,唯一可借鑒的是外國的那麼幾個例子,而且國情基礎不一樣。況且銀監會對這一塊沒有明確表態,銀行狂飆突進可能遭受到處罰,這也是導致目前現狀的原因。

目前P2P行業比較流行的是由第三方支付公司提供的第三方托管或者存管。而目前第三方支付公司擁有托管牌照的就三五家,90%以上是存管或者沒有這項業務。

給大家說明一下托管和存管的區別。存管,顧名思義,資金的保存管理,就好比你把錢放在銀行,去ATM機上存取錢,這就是存管;而托管,除了資金存管的含義,還包括交易的清算、結算、資產交割等環節,這就好比你去網購的整個過程,涉及整個交易。

筆者查閱過很多所謂的第三方支付的資金托管,總結下來,它們只是資金總量的托管,而很多細節是沒有做到的,和目前證券交易的商業銀行第三方資金托管相比的,第三方支付的托管就像是被閹割了,不完整。

舉個例子,一般托管機構可以針對部分異常的資金動向,如非常態的大量的資金進出等進行監控,但P2P平台發出的交易指令沒有明細的記錄,無法進行第三方校驗,也無法限制P2P平台提交的不法指令,因而無論是事前預防和事後追責,能起到的效果都相對有限。更何況那些第三方支付的存管,風險敞口不言而喻 。

二、交易的真實性。由於沒有結算登記或者註冊制度,項目的真實性、可靠性大打折扣。出了問題不知道是平台的是按正常流程還是有意而為之。如果有登記結算機構,交易是沒法作假的;如果有註冊制度,出來問題,有證據留下,追究責任也非常方便。國內行業沒有這種機制,平台自己弄出虛假項目,融錢是分分鐘的事。

紅嶺是否真的有那麼多壞賬?

不久前,紅嶺創投自爆出了1億元的壞賬,而今又爆出的7000萬壞賬。

筆者完全可以設想:平台自己弄出的假壞賬,這筆交易可以完全虛構或者與關聯公司合謀,現在出了問題,有一大筆款項要償還。

由於平台自己明白,這筆錢還是在自己的管控下,接下來思考是怎麼完美的演出。 這場危機,有以下三個好處。一是給自己帶來一場完美的公關秀,大大提升自己的知名度,非常好的營銷策略;其次風險準備金由原來不可變動改為可以動用,而且名正言順,即使後來及時還款,也有一段時間(可能幾個月甚至更長)可以動用;最後稅收方面利益,由於壞賬可以沖減當期收益,可以少繳納企業所得稅。「一石三鳥」,完美的計劃啊。

而這一切,只要平台願意。

而且也沒人去查,也沒人有那個權限,成本非常低,企業經歷「危機」之後還能活得更好。監管者一看市場沒有出現騷亂,也不會追究。

當然,筆者還是相信這家公司沒有那麼做,不能黑人家啊。目前的漏洞這麼大,想想也是非常害怕。萬一某些平台動機不純,投資人找誰去理論啊。畫面太美,不敢想象。

(再三說明,寫這個案例不是黑這家公司,只是提供一種思路,也希望行業能更好的發展)

目前對於平台而言,筆者認為可以朝着與商業銀行合作的方式進行,可能不是第三方托管,但風險準備金托管是沒有問題的。也有很多商業銀行也看中這可「肥肉」,那些創新性銀行都是可以洽談的對象(千萬別找什麼國有四大行,原因你懂的),先合作,等到政策法規一出,那些還在和第三方支付合作的,和你們相比,銀行肯定先做你們的業務,可能P2P行業格局又是另一番天地。

有關交易的真實性,由於由於P2P的標的小,數量多,建立這樣的登記結算中心成本會很高;再者,即使建立類似的第三方登記中心對各家P2P機構的交易進行登記,也無法對所有標的的真實性進行有效地校驗和保證,因為校驗的工作量是巨大的。筆者更傾向於認為會出現P2P行業牌照這個可能性,相關公司可以做相應的準備。牌照雖不能起到杜絕作用,但會篩選出一大堆不合格的平台,讓這個行業更加真實可信。

如果讀者有更好的想法,歡迎交流!!!

From 秋源俊二

紅嶺創投又出了7000萬壞賬?