高歌猛進的二手車電商行業仍然沒有找到多種盈利模式。多數二手車線上交易平臺,僅僅依靠2%-3%的交易手續費或傭金,遠不能覆蓋其運營成本。

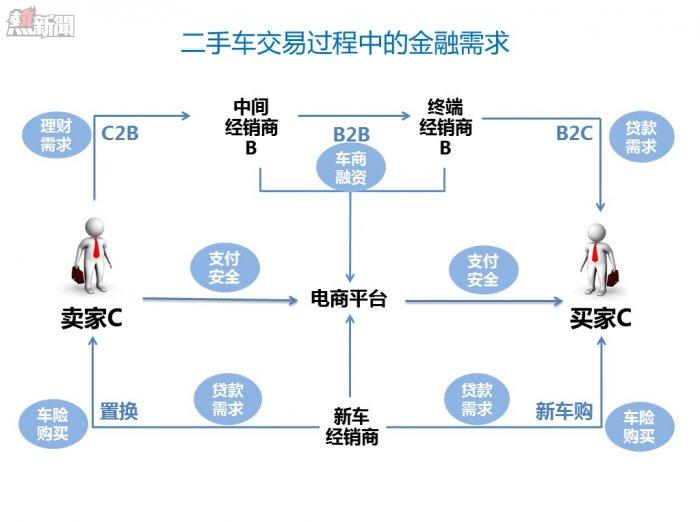

2015年上半年,車易拍完成了D輪融資、優信拍完成C輪融資,大把燒錢的同時,上市壓力開始浮現。交易量的增長,無法掩蓋整個行業的虧損現實。心急火燎的二手車電商開始尋求交易之外的盈利點,大家不約而同把目光投向汽車金融。

好消息是,以央行為首的國家十部委,在7月18日聯合發布互聯網金融的指導意見,其中重點提到了互聯網消費金融。而汽車金融作為高客單價的消費金融類別,如果也嫁接了互聯網,會帶來新的機會。

理論上,二手車金融有著美妙的增長空間,關鍵就看二手車電商怎麼玩兒,要麼拉上傳統金融機構一起玩,要麼想出個顛覆性的玩法徹底互聯網金融化。

目前能看到的主要玩法有如下幾種:

玩法一:經銷商貸款籠絡「黃牛」

從線下來看,中國大大小小的二手車經銷商有好幾萬戶。如果把那種有紋身、戴著金鏈子的「站街」二手車黃牛也算上,可能全國有上百萬經銷商。

大多數經銷商都是夫妻老婆店,兩三個人在二手車市場租個攤位元,一個月交易十幾台車,小日子過得也還滋潤。

不要小看這些線下的黃牛,他們做的二手車都加在一起,佔了整個中國二手車交易量的90%以上。二手車電商面臨的難題之一,便是如何把這些線下的交易都搬到線上去。

人人車這類C2C模式的電商號稱要革了黃牛的命,不過是講給投資人聽的故事。事實上,做平臺類的二手車電商,沒有不依賴黃牛/經銷商的。不管你是B2B、C2B還是C2C模式,要麼幫經銷商賣車,要麼賣車給經銷商,要麼充當經銷商之間的仲介。經銷商在二手車整備、過戶、跨地區交易當中發揮了不可替代的作用。

既然革不了他們的命,就要把他們籠絡到二手車電商平臺上,這也是O2O的目標。但如何讓黃牛也對平臺產生粘性呢?車源和交易是勾引手段之一,更關鍵的是和真金白銀掛鉤,給他們提供貸款輸血才能粘住黃牛。

銀行這類傳統金融機構是不願意和黃牛打交道的,夫妻老婆店風險太大了,而且銀行不瞭解二手車車況,天知道這輛車出過什麼事故有什麼暗病?銀行最喜歡簡單粗暴的抵押物和擔保——而這些對於黃牛來說過於奢侈了。

經銷商貸款目前做得最大的是平安好車。據瞭解,其平臺上2000多家經銷商有一半在使用平安好車的「車商貸」,每個車商最多可以獲得300萬元的授信額度,無需抵押和擔保,月息低於1.8%。優信拍也有類似的針對車商的貸款服務,但簽約車商數量有限。

為什麼二手車電商平臺敢做銀行不敢做的事情?因為前者作為交易平臺積累了大量車商的數據:比如過去半年車商的庫存周轉情況,在平臺上拿了多少輛車、銷售情況如何、資金結算速度怎樣——這些都是風險定價的基礎。如果冠以「大數據」的名義,這就是互聯網金融的特質之一,通過數據分析來識別風險並匹配定價,解決線下金融機構風險識別成本過高的問題。

除了二手車電商平臺,第一車貸、第一車網也在推動經銷商貸款,但缺乏平臺的推廣,尚未形成氣候。

玩法二:二手車貸款勾引消費者買車

如果把經銷商貸款看成是批發業務的話,那麼針對消費者的二手車貸款則是零售業務——這塊的發展空間也叫人流口水。

根據中國汽車流通協會的統計,未來兩年二手車的交易量將突破1000萬輛,如果二手車貸款能夠在其中占比達到20%,每輛車的貸款金額以10萬元計,整個二手車貸款的市場規模就能達到2000億元。五年後的市場規模還將翻倍至4000億元。

蛋糕這麼大,傳統金融機構為什麼啃不到?先來看傳統金融機構在這塊碰到的問題:

第一個是零售業務裡面的交易真實性,因為二手車的交易發生在小規模的經銷商,甚至是個人和個人之間的交易,其真實性得不到保證。

第二個是車輛估價的問題。傳統金融機構非常擔心騙貸,二手車的價值到底是多少他心裡沒底。筆者有個做融資租賃的朋友,他覺得最大的風險在於車價估不準,「客戶一輛30萬的二手寶馬評估成50多萬,然後按70%的貸款比例,放貸36萬給他,客戶還凈賺6萬多,倒楣的是銀行或融資租賃公司。」

第三個是車輛處置的問題。客戶違約後,二手車收回來怎麼處置?對傳統金融機構來說肯定要頭大。

放在二手車電商這邊,上述這些都不是問題。首先交易真實性不用擔心,從平臺上走的車最終都要過戶。車的估價依賴於車況檢測和歷史成交數據,成交的車越多,積累的數據越多,定價越精準。而車輛處置正是二手車電商的長項。

解決了這些基礎性問題,再來看怎麼搞定消費者貸款。相對於新車而言,二手車是個非標準化的產品,「一車一況」、「一車一價」增加了風險定價的難度。此外還牽涉到消費者的個人信用問題。

將車的徵信和人的徵信結合起來,在此基礎上做純線上的二手車貸款應該是未來的發展方向。現在的二手車貸款仍然需要提交各種表格和申請資訊,線下一對一溝通效率低且放款時間長。

所謂車的徵信,是指汽車的保養、維修、出險記錄,在歐美國家可以網上公開查詢二手車的各種歷史記錄。而中國的二手車數據極其分散,又缺乏一個平臺來整合這些數據:比如車輛的出險記錄掌握在保險公司手裡,保養記錄掌握在經銷商和4S店手中,維修記錄留在維修廠甚至路邊店——關於車的徵信數據,是互聯網汽車金融應用的一個基礎工程。

做車險起家的平安集團,寄望于平安好車能夠成為車徵信的基礎平臺,加上整個平安系和消費者個人有關的徵信記錄,做二手車消費貸款已有先發優勢。平安好車推出的「好車貸」主打超低利率和超低首付。

此外,優信推出的「付一半」購買方案也進行了大手筆推廣,消費者可以一次性首付車價50%,在方案期間內無月供,方案結束後,消費者可以選擇不付任何尾款歸還車輛或者付清尾款。(詳見下表)

二手車融資租賃在國外非常成熟,但國內也才剛剛起步。簡言之,車輛的所有權屬於融資租賃公司,消費者可以零首付或低首付獲得車輛使用權,開了兩三年之後再把車還給融資租賃公司,換了新車接著開。

在用車市場,滴滴、UBER屬於即時租車的類型;神州租車、一嗨屬於短期租車,而在長期租車領域如果不借助金融解決方案,很難大規模流行——二手車電商在這塊其實大有可為,零首付或低首付購買二手車,以月供的形式還款,目的還是為了勾引消費者來買車用車。

玩法三:延保服務鎖定客戶

二手車的延保,在國外是一項保險業務。延保顧名思意是「延長質保」的意思。在歐美國家,購買二手車的同時購買一份額外的保修服務,對消費者來說司空見慣。

二手車延保滲透率在歐洲和北美市場均超過60%,在日本甚至超過90%,而中國的這個數字僅為2%-3%。因此二手車電商也開始打起了延保的主意。

車易拍、優信拍和平安好車等,在其二手車檢測認證的基礎上,都推出了二手車延保服務。尤其土豪的是平安好車,喊出了免費送二手車延保的口號。

對比國外,CARMAX是美國最大的二手車零售商,其年度總利潤的24%來自金融和保險。根據CARMAX的統計,在二手交易過程中,沒有延保的客戶談判時間是8小時,有延保的客戶談判時間縮短為2.5個小時,延保其實解決的是客戶信任問題,另外它對經銷商利潤的改善非常明顯。

事實上,二手車延保和二手車消費貸款也密不可分。當你貸出去的是事故車、泡水車,基本上這台車是收不回來的。從消費者的角度來講非常簡單,我買了一台二手車,我還貸了一筆款,後面我發現這是一台事故車,我肯定不還你的錢。如果二手車電商平臺事先提供延保服務,給二手車裝上保險,消費者後續違約的成本將大大降低。

延保在中國之所以沒有發展起來,是因為消費者壓覺得購買延保又麻煩又不划算。但借助二手車電商平臺,將每輛二手車交易都捆綁上延保服務,在不知不覺之中把錢給掙了,還可以在延保的幾年中鎖定客戶。

做二手車金融,錢從哪裡來

不管是經銷商貸款、消費者貸款還是延保服務,都需要相應的資金來源。二手車電商本身不能吸收存款也沒有金融資質,因此用於金融業務的錢還得來自於其他管道。

傳統金融機構當中,平安銀行和民生銀行在二手車業務中起步較早,也分別和平安好車、優信等電商平臺合作。汽車金融公司和融資租賃公司也在加速進入二手車行業。

2014年,汽車金融公司的信貸資產證券化業務ABS發展速度驚人。(通俗的說,ABS就是汽車金融公司把一批車貸未來每月的應收款打包作為資產賣給證券公司等,證券公司等以此為基礎資產發行債券,賣給投資人。)根據中信證券的數據,2014年,與汽車金融相關的信貸資產證券化產品已經發行了10支,存量規模達到200億。二手車貸款完全可以成為ABS的基礎資產來源。

當然,更有想像空間的,還是P2P成為二手車相關貸款的資金來源。比如拍拍貸的P2P二手車貸款,月息最低1.33%,還款期限3-12個月相對靈活。

在可以想見的未來,除了個貸、保險、延保,其他汽車金融相關的衍生品在二手車電商的利潤占比裡,也會越來越高。苦苦尋找盈利模式的二手車電商,似乎看到了一個新的視窗。嫁接了互聯網金融的二手車電商行業,終於可以講述羊毛出在豬身上、讓狗買單的故事了。

本文作者:電車之狼,為汽車電商行業從業者,微信公眾號:電車之狼

From 電車之狼

二手車電商+互聯網金融的三種玩法:hold得住「黃牛」,黏得住用戶