虎嗅注:本文轉自公號新財富plus,作者:蘇龍飛,虎嗅已獲得授權。題圖為弘毅投資總裁趙令歡。

導語:2015年正好是弘毅投資的第一個本命年,12年來弘毅投資共募集了5只美元基金、3只人民幣基金,所管理的資金總規模超過400億元,投資項目逾80個。

然而,弘毅投資的實際投資回報詳情,與其作為「本土PE標桿」的地位並不匹配。新財富的詳實統計顯示,弘毅所投資的19個已上市項目中,投資回報超過10倍的項目僅有4個,而投資回報在2倍以下的項目竟然高達9個,佔了所有統計數量的接近一半。已上市項目中如此之多的低回報項目,完全顛覆了外界對其的認知。

一邊是大量低回報甚至虧損項目,一邊是從LP處募集而來的巨額資金,弘毅對LP們的分紅壓力可想而知。手握超過400億元資金的弘毅投資將何去何從?如果再不誕生超額回報的明星項目,弘毅投資日漸沒落也並非危言聳聽。

趙令歡雖不能算是聯想自己內部培養的接班人,但他作為聯想系內弘毅投資的掌舵者,早已被外界視作與楊元慶、郭為、朱立南、陳國棟並列的聯想五大少帥之一。

成立於2003年的弘毅投資,早已成為本土標桿性PE之一,而趙令歡身上也滿是「年度PE領軍人物」、「全球PE影響力百人榜第11位」之類的榮譽光環。

進入2015年,正好是弘毅投資的第一個本命年。相較于柳傳志期望的弘毅投資能成為PE界的百年老店,12年時間的積澱並不算長,但這個時間跨度卻也足夠去衡量與評判其整體的投資業績了。

弘毅投資12年的整體成績單究竟如何?與其江湖地位匹配嗎?相信外界對此感興趣者不在少數,新財富為此對弘毅投資進行了史上最全的協力廠商統計。

聯想控股的投資旗艦

聯想控股的招股書顯示,弘毅投資自成立以來共募集了5只美元基金、3只人民幣基金。截至2014年末,弘毅投資管理的美元基金總額為41.62億美元,管理的人民幣基金總額為153.44億元,二者合計摺合人民幣超過400億元。弘毅的美元基金總額中,聯想控股實際出資6.9億美元,占比16.58%;弘毅的人民幣基金總額中,聯想控股實際出資34.73億元,占比22.63%(表1)。

弘毅最早的兩期美元基金規模很小,分別隻有2900萬美元和8700萬美元,基本全部來自於聯想控股的投入。之後弘毅投資的基金募集規模逐次提高,除了聯想控股的出資之外,美元基金的出資人(LP)還包括高盛、淡馬錫、斯坦福大學基金、加拿大養老基金等境外資本,人民幣基金的出資人還包括全國社保基金、中國人壽等。

聯想控股除了以LP的身份向弘毅投資的各基金出資,還在GP(普通合夥人)中持股20%。這意味著,聯想控股不僅可以以LP的身份分享基金的投資收益,還可以以GP股東的身份分享GP所收取的基金管理費以及投資收益傭金。

將改制模式複製於投資

聯想控股的招股書披露,弘毅投資自成立以來累計投資項目超過80個,截至2014年末已經完成23家公司的退出,但並未進一步披露所投項目的詳情。

弘毅投資在其官網上披露了部分投資項目,共計38個(表2)。新財富的統計顯示,這38個項目投資金額大小不一,投資額最少是對中國玻璃控股有限公司的投資,僅為650萬元,其他多數都在1億元至數億元區間;當然,也有一個項目豪擲幾十億乃至上百億的大手筆投資,比如以48.78億元投資新華人壽保險,以9億英鎊(摺合人民幣95.5億元)投資英國Pizza Express公司。

弘毅將這38個項目劃分為三類:19個屬於國企改制類,14個屬於民企成長類,5個屬於跨境併購類,國企改制類正好佔了一半。這也符合外界對弘毅的認知及其自身的定位,最早的弘毅正是成名於國企改制領域。

中國存在大量類似聯想這樣的國有企業,企業在管理層的經營下獲得了初步的成果,管理層渴望獲得部分產權,但是束縛於體制,管理層不能如願或者只能部分如願,企業的進一步發展也因此而受影響。

基於聯想的改制經驗,弘毅投資了大量的國企改制項目,並協助管理層獲得股權,幫助企業更好地釋放潛能,弘毅也得以從中獲得企業增值的回報。

按照弘毅的官方說法,「國有企業是中國經濟的重要組成部分,中國的國有企業和企業家面臨獨特的經營和管理環境,弘毅投資在國有企業改制、釋放國有企業領導人和團隊潛力方面進行了探索,並取得了初步成果」。

投資回報逆轉外界認知

那麼,作為本土PE標桿的弘毅投資,其投資戰果究竟如何?

新財富對弘毅投資官網所披露的38個項目中的19個已上市項目(包含被上市公司收購的項目及新三板掛牌的項目)進行了逐一統計,逐筆追溯了其在各項目的套現情況及目前的持股市值,最終計算出其在各項目的實際投資回報。

雖然這19個項目僅占其累計80個投資項目的大約25%,但相信已經具有相當的代表意義了。因為,既然是在官網上列出了,又是已上市項目,比其餘的未在官網披露的或未能上市的項目,至少相對而言要優質一些。

這19個已上市項目中,包括11個國企改制類項目,8個民企成長類項目,投資回報倍數最高者114倍,回報倍數最低者僅0.7倍(表3)。

縱觀這19個已上市項目,投資回報超過10倍的項目僅有4個,而投資回報在2倍以下的項目竟然高達9個,佔了所有統計數量的接近一半。弘毅投資的已上市項目中如此之多的低回報項目,可謂完全顛覆了外界對其的認知。

4個投資回報超過10倍的項目全數為國企改制類,分別為:2004年1月投資的中國玻璃,目前總回報倍數為114倍;2006年5月投資的中聯重科,目前總回報倍數為22.5倍;2008年10月投資的石葯集團,目前總回報倍數為58.8倍;2010年1月投資的快樂購,目前總回報倍數為32.1倍。

數據計算上都是超過10倍的回報,但快樂購與另外三個項目還是存在重大差異。雖然弘毅投資於快樂購目前的賬面回報有32.1倍,但弘毅投資對其的持股還處於鎖定期,並不處於可以隨時套現的狀態。快樂購於2015年1月在創業板上市,上市以來該股股價經歷了一輪過山車式的行情,從9.06元/股的發行價,一路上漲至2015年5月28日最高價的99.41元/股,又在此後的一個月之內一路暴跌至6月19日的54.56元/股,6月30日進一步下跌至39.92元/股,已然跌去60%。因而,待弘毅投資的持股於2016年1月解除鎖定之後,快樂購的股價會如何無法預知,弘毅於該項目的投資回報倍數也就還處於不確定狀態。

表3中所列,除去前述4個項目,弘毅在其他項目的回報倍數,竟然皆為個位數,這顯然超出了外界預估。在狂飆猛進的中國私募股權投資領域,低於十倍的回報似乎都不能被視作成功的投資。

這些低回報甚至虧損項目的詳情,在此先按下不表,後文另行詳述。

三個標誌性改制案例:超額回報

中國玻璃(3300.HK)、中聯重科(000157/01157.HK)以及石葯集團(01093.HK)可以說是弘毅所投資的三個標誌性案例,皆為地方性國企的改制項目。在這三個項目中,弘毅獲得了超額的回報。

√中國玻璃,唯一的百倍回報項目

對中國玻璃的投資,系弘毅投資成立之後的第一個項目,於2004年1月完成投資。中國玻璃的前身為位於江蘇省宿遷市的江蘇玻璃集團(下稱「蘇玻集團」)及下屬核心企業江蘇蘇華達新材料股份有限公司(下稱「蘇華達」)。

弘毅投資的目標是將蘇玻集團全部收購,並將其下屬核心資產蘇華達搬到境外,完成海外上市。

弘毅投資的整個運作不是直接進行的,而是以曲線的方式完成:先是全資收購了蘇玻集團的控股股東宿遷國資,完成了對蘇玻集團的控制;之後又通過宿遷國資受讓蘇玻集團其他股東的持股,使得蘇玻集團成為宿遷國資的全資子公司;接著再通過蘇玻集團受讓了蘇華達的少數股東的持股,使得蘇華達成為蘇玻集團的全資子公司。

這一系列的股權收購看似眼花繚亂,各個層面的股權收購支出也不少,但弘毅投資真正掏出的現金僅僅是收購頂層的宿遷國資所支付的650萬元,其餘下麵各層級的股權收購皆由宿遷國資及蘇玻集團體系內的資金完成。

完成境內的股權整合之後,弘毅投資在百慕大設立了離岸控股平臺—中國玻璃,並將蘇華達裝入囊中。在離岸控股平臺,原蘇玻集團的管理層獲得了16.59%的股權,弘毅投資控制了剩其餘83.41%的股權。

2005年6月23日,中國玻璃於港交所完成IPO。中國玻璃上市之後,弘毅投資持有其2.252億股股票,占總股本的62.56%。

根據港交所的權益披露數據,弘毅投資於2007年對中國玻璃進行了兩筆套現,減持股票總數為8874.4萬股,價格皆為2.289港元/股,套現總額2.03億港元。此後弘毅投資未再套現中國玻璃,經過2011年的股份分拆,目前仍持有2.729億股股票,該等股票按照2015年6月18日的收盤價1.81港元/股計算持股市值為4.94億港元。

套現額與持股市值二者合計的賬面回報為6.97億港元,相較於650萬元(按當時匯率摺合610萬港元)的初始投資額,回報倍數高達114倍。

√中聯重科,又一個閃亮的回報盛宴

中聯重科是弘毅投資完成的第二單國企改制項目,其早在2005年即介入了中聯重科的改制事宜,但正式入股是在2006年5月之後。

當時的中聯重科早已上市,其改制同樣由曲線方式完成,並非在上市公司層面進行,而是在原控股股東—長沙建機院的層面進行的(詳見本刊2013年1月號《中聯重科改制灰幕》)。

中聯重科的改制目標是,管理層與弘毅投資先在控股股東長沙建機院獲得部分股權,將長沙建機院改造成湖南省國資委、中聯重科管理層、弘毅投資共同持股的國有控股企業;然後再將長沙建機院註銷,長沙建機院所持有的上市公司股權按比例分配給長沙建機院的各股東,從而實現管理層對上市公司的持股。在此過程中,弘毅投資是雙管齊下,既在長沙建機院層面持股,又在上市公司層面持股。

2009年3月26日,中聯重科宣佈原大股東長沙建機院完成清算註銷,中聯重科的改制收官。

長沙建機院清算註銷之後,其所持有的中聯重科41.86%股權按比例分配給股東,中聯重科的股權結構由此發生了重大變化:第一大股東依然是湖南省國資委,但其持股比例已經大幅下降至24.99%;弘毅投資控制的智真國際(BVI)及佳卓集團(BVI)合計持股比例達到16.65%,成為第二大股東;管理層持股公司一方科技及合盛科技合計的持股比例達到12.56%,成為第三大股東。

中聯重科管理層與弘毅投資作為實質上的一致行動人,合計的持股比例超越湖南省國資委,完成了對中聯重科的掌控。

根據中聯重科所披露的資訊,弘毅投資通過下屬兩家公司獲得其16.65%股權,而所付出的成本合計為3.22億元。其中,佳卓集團的持股比例為13.3%,持股數量為1.0118億股;智真國際的持股比例為3.35%,持股數量為5093.7萬股。

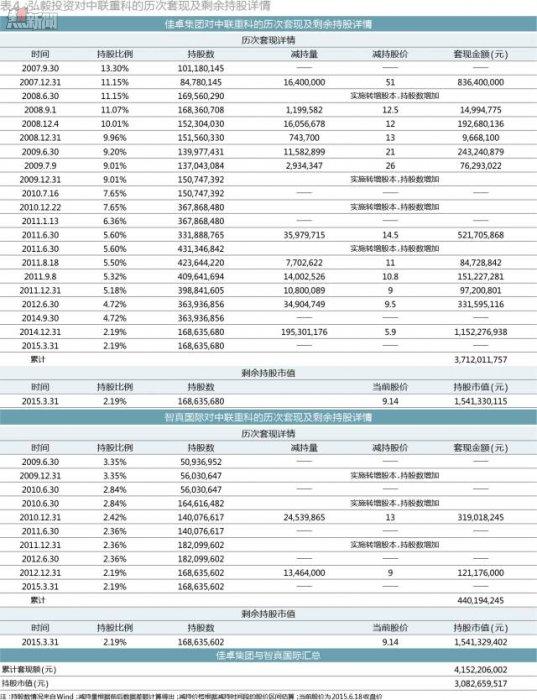

此後,佳卓集團與智真國際皆進行了不同程度的套現,二者累計套現額約為41.52億元,剩餘的持股市值約為30.83億元(表4)。二者合計賬面總回報約為72.35億元,相較於3.22億元的初始投資額,回報倍數達到22.5倍。

然而,當弘毅投資再一次投資中聯重科時,回報情況則是天淵之別。2010年2月,弘毅旗下的人民幣基金—弘毅投資產業一期基金—參與中聯重科的定向增發,以18.7元/股的價格元認購5263萬股股份,總耗資9.84億元。此後,弘毅投資產業一期基金僅在2012年第四季度減持過一次,套現約1.05億元,目前剩餘持股市值約為14.57億元,合計賬面回報15.62億元,相較9.84億元的初始投資額,僅僅1.6倍回報。投資5年才增值60%,年複合收益率連10%都不到。

√石葯集團,勁賺數百億的超級項目

石葯集團的全稱為石家莊製藥集團有限公司,早在2007年6月由聯想控股花費8.7億元從石家莊國資手中收購而來。在聯想控股手中持有16個月之後,石葯集團100%的股權又被轉讓給了弘毅投資,轉讓價格6.315億元,較聯想控股的入手價折價27.4%。

當時石葯集團擁有一家早在1994年即登陸港股的控股子公司—中國製藥(01093.HK),隨著石葯集團被聯想控股及之後的弘毅投資收購,該上市公司也被間接收入其囊中。

2012年,弘毅投資將石葯集團的非上市資產注入上市公司,石葯集團完成整體上市,隨後,中國製藥也更名為石葯集團。完成整體上市之後,弘毅投資持有石葯集團的總股份數超過51.543億股,占比高達88.17%。

港交所權益披露資訊顯示,從2013年開始,弘毅投資開始了對石葯集團的超級減持計劃:2013年先後以3.6港元/股及4.05港元/股的價格,分別減持3.328億股及5億股,兩筆減持合計套現32.23億港元;2014年連續套現6筆,每股價格從5.22至6.3港元不等,合計套現高達116.49億港元;2015年4月21日,更是以7.15港元/股的價格一舉減持13.68億股,套現97.82億港元。

匯總計算,弘毅投資累計減持石葯集團41.59億股,套現總額高達246.54億港元。減持之後目前還剩餘持股10.58億股,按照2015年6月18日的收盤價7.61港元/股計算,持股市值依然高達80.52億港元(表5)。套現額與持股市值合計為327.06億港元,相較於弘毅投資6.315億元(按當時匯率摺合為5.56億港元)的初始投資額,凈賺超過320億港元,回報倍數為58.8倍。

投資業績每況愈下

然而,除了前述三個標誌性案例,之後弘毅投資所投項目的回報可謂每況愈下。不妨重新回顧一下前文表3所列的弘毅所投資的已上市項目回報情況,無論是所投資的國企改制項目還是民企成長項目,投資回報皆呈現逐步下滑的趨勢。

√國企改制領域大量低回報項目

2007年1月投資的巨石集團,初始投資額為0.747億美元(摺合5.81億元),後被中國玻纖(600176,後更名為中國巨石)換股收購,截至目前弘毅投資套現總額約3.91億元,剩餘持股市值15.55億元,合計回報倍數為3.3倍。

2008年5月所投資的鳳凰傳媒(601928),初始投資額為4.81億元,2011年11月鳳凰傳媒實現IPO,2013年三季度弘毅投資減持完畢,套現額約為12.36億元,回報僅2.6倍。

2008年6月,新天域、高盛、弘毅等組建「新天域景湖」,聯合投資新世紀百貨6.755億元,弘毅在其中占20%的投資份額(即1.351億元),之後新世紀百貨被重慶百貨(600729)換股收購,新天域景湖於2014年末減持完畢,套現總額約為14.98億元,弘毅按比例分得其中20%,投資回報2.2倍。

2011年3月,弘毅耗資48.78億元購入新華保險(601336)2.34億股股票,3個月之後旋即轉讓1.07億股給復星集團等投資方,套現22.5億元,2011年12月新華保險完成IPO,截至目前弘毅投資套現總額約為51.76億元,剩餘持股市值20.37億元,合計投資回報倍數為1.5倍。

2013年4月,弘毅投資參與城投控股(600649)的定向增發,出資17.93億元獲得2.988億股股票,目前未有減持,持股市值21.6億元,賬面回報僅1.2倍。

√民企成長類項目回報情況更糟

民企成長類項目中,曾被弘毅投資立為標桿案例的先聲葯業,弘毅先是投資促成其上市,後因股價不理想又協助其完成私有化退市,具體的投資回報已無法通過公開管道查證。

弘毅所投資的現有民企成長類已上市項目中,回報情況明顯又比國企改制類項目更糟糕。新財富的統計數據顯示,民企類回報倍數最高者為康臣葯業(01681.HK)。2008年1月弘毅投資1.8億元的康臣葯業,於2013年12月完成IPO。康臣葯業IPO之時,弘毅投資以招股價4.36港元/股獻售3750萬股,套現1.635億港元。此後,弘毅投資未再套現,截至目前持股1.8675億股,按2015年6月18日收盤價5.69港元/股計算,持股市值為10.63億港元。套現額與持股市值合計12.27億港元,是其初始投資額1.8億元(摺合1.67億港元)的7.3倍。

與弘毅在國企改制領域幾十倍上百倍的幾個標誌性案例相比,康臣葯業的回報可謂相差甚遠。而更加讓人大跌眼鏡的是,康臣葯業之外,弘毅所投資其餘民企上市項目,回報竟然全數在2倍以下,甚至有兩個還錄得虧損。

2009年8月,弘毅投資出資2.187億元,以9.26元/股的價格認購物美商業(01025.HK)發行的2361.94股內資股;2010年6月,弘毅又出資5500萬港元,以每股11港元的價格認購物美商業發行的500萬股H股。之後,弘毅投資未做任何套現,按照2015年6月18日的收盤價5.76港元/股計算,其持股市值僅1.65億港元,相較於2.47億港元的初始投資額,浮虧高達33%。

2010年8月,弘毅投資出資13.305億港元投資世紀金花(00162.HK),截至目前未做任何套現,持股市值20.54億港元,相較初始投資額回報僅1.5倍。

2011年7月,弘毅投資以8000萬美元(按當時匯率摺合6.24億港元)投資毅德國際(01396.HK),後者於2013年10月完成IPO。根據港交所的權益披露資訊,弘毅未對毅德國際做任何套現,按照目前股價計算,其持股市值為8.76億港元,相較初始投資額回報僅1.4倍。

同樣在2011年7月投資的順電股份,在其於新三板掛牌前夕的2014年7月,弘毅投資將所持全部股權回售給實際控制人費國強,總價格為與初始投資額完全一致的1.636億元。弘毅投資順電整整三年,僅僅拿回了本金。

2012年5月,弘毅投資海昌控股(02255.HK)8050萬美元,後者於2014年3月完成IPO。上市之後,弘毅投資不但沒有減持,反而還以1.649港元/股的價格增持了2300.5萬股,耗資3793.52萬港元。增持之後,弘毅投資的總持股數為4億股,按照目前股價計算,持股市值為7.37億港元,僅為其投資成本(初始投資額+增持金額)的1.1倍。

2012年7月,弘毅投資1.736億元獲得越王珠寶的15.69%股權。2014年9月,金一文化(002721)以9億元的價格收購越王珠寶100%股權,弘毅投資按比例只拿到1.412億元現金。該項目弘毅投資以虧損近20%告終。

2012年7月弘毅投資還參與了蘇寧雲商(002024)的定向增發,以12.15元/股的增發價獲得9876.54萬股股票,耗資12億元。該筆投資之後一度浮虧超過60%,隨著2014年下半年以來的牛市行情推動,按照2015年6月18日收盤價計算,目前持股市值為19.1億元,浮盈60%。

走下神壇

中國PE行業總是太多神話和傳說,而從弘毅投資所展示的投資回報數據來看,除了中國玻璃、中聯重科以及石葯集團等有限的幾個改制案例,其餘的項目回報基本只在個位數。在這一行業中,動輒數十、數百倍的收益並非常態,更多投資項目需要平常心以待。

而弘毅投資之所以能夠在這幾個改制標桿案例中獲得超額回報,客觀而言,或多或少皆佔了國資的某些「便宜」。當年,不少地方政府對國企抱有甩包袱的態度,因而按凈資產口徑的低價將國資轉讓給了弘毅投資。弘毅才得以將該等資產進行重組包裝,從而在資本市場獲得高溢價。

比如,弘毅投資中國玻璃一案,關鍵的一步——全資收購宿遷國資,宿遷國資當時凈資產的評估值為6382萬元,但弘毅投資只支付了650萬元,僅相當於凈資產的大約10%。以如此之低的價格拿下宿遷國資,理由是:宿遷國資及下屬企業不再是國企,需要向職工支付4110萬元身份置換金(即工齡買斷賠償,後來實際並未支付給職工),該筆金額需要從凈資產中扣除;另外,因註銷若干壞賬而導致的權益損失2564萬元。如果不是因為當時宿遷市市委書記是主張「賣光國企」的仇和,如此「優惠」的方案也許絕無可能獲得通過。

再比如,弘毅投資的石葯集團一案,2007年6月聯想控股接盤時的價格8.7億元,較8.4億元(也就是凈資產額)的掛牌價格僅高出0.3億元。石葯集團是不是被賤賣了?據當時的媒體報道,石葯集團在顛峰時期的2003年,實現銷售收入56億元、利潤8.94億元。只是之後整個行業的下行使得石葯集團陷入衰退,但在聯想控股收購之前的2006年,其銷售收入依然有近40億元,利潤0.5億元。正是在行業週期的低谷,聯想控股許諾「5年投資50億元」說服了地方政府甩包袱,從而得以低價拿下石葯集團。而當聯想控股2008年10月將石葯集團以6.315億元轉手給弘毅投資時,石葯集團的半年銷售收入已回升至近35億元,利潤超過4億元。

如果不是折價拿下國資,弘毅投資則無可能在該等項目上創造幾十倍、上百倍的回報神話。此後,當國資的價格逐步向市場化靠攏時,弘毅再難有機會以超低價接盤國資,其投資回報隨即陷入平庸之中。

當弘毅進入民企股權交易領域之後,更是不可能有一眼即見的「便宜」可撿,價格都是雙方的激烈博弈。這一行業的投資真相更加明顯地呈現出來,於是出現了大量2倍以下回報的項目,甚至虧損出局。

大批在弘毅官網展示的項目,回報尚且如此,那些並未在官網列出的所投資企業,比如德農種業、無錫中彩、華海醫信、科寶博洛尼、龍浩天地等,這一批默默無名的企業今安好?弘毅退出否?回報又如何?

弘毅所投的之所以不少是低回報項目,與其投資風格也不無關係。起家於國企改制領域的弘毅投資,看的多數都是傳統產業的項目,因而當其進入民企股權投資領域時,依然是習慣性地在傳統產業領域兜轉,似乎自認為更能看懂傳統企業,失敗的概率更低。而對於更前沿的TMT領域,弘毅幾乎有著天然的陌生感,沒有投資把握、懼怕風險,使得弘毅在新經濟領域始終裹足不前,以至於在互聯網行業錯失了眾多的高回報項目。

一邊是大量低回報甚至虧損項目,一邊是從LP處募集而來的巨額資金,弘毅對LP們的分紅壓力可想而知。

弘毅早期所投資的超額回報項目中,中國玻璃與中聯重科分別由弘毅第一期及第二期美元基金投資,而這兩期規模僅為0.29億美元及0.87億美元的基金,基本都由聯想控股出資,因而超額回報主要由聯想控股獲得;石葯集團與康臣葯業則由弘毅第三期美元基金投資,第三期美元基金的LP開始出現其他出資人的身影,石葯集團項目凈賺超320億港元也令眾LP們獲得豐厚回報。

因為前三期美元基金的良好示範效應,使得之後的第四、五期美元基金以及三隻人民幣基金募集規模大大提高,LP的名單也越來越長。但時移勢易,該等基金所投資的項目普遍陷入低回報甚至虧損,使得眾多滿載希望大手筆出資的新進入LP,不乏有陷入失望者,網上便有傳言,「弘毅投資回報率低惹怒LP」。據稱其2008年募集的第四期美元基金收益率遠低於6%,LP惱怒也就不意外了。

於是乎,弘毅所募集的第五期美元基金,認繳額23.68億美元,實繳額卻只有18.5億美元;所募集的第二期人民幣基金,認繳額99.65億元,實繳額卻只有93.15億元。LP承諾了出資份額,弘毅卻不敢足額將錢拿到手,低回報的壓力使得弘毅陷入有錢投不出的窘境,還不如讓LP們將資金留在自己手上。

手握超過400億元資金的弘毅投資將何去何從?如果再不誕生超額回報的明星項目,弘毅投資日漸沒落並非危言聳聽。

From 蘇龍飛

弘毅走下神壇,12年投資成績單全解剖