2013 年的時候,丁辰靈老師寫過一篇和本文前半句標題相同的文章,其中丁辰靈老師將天使匯、大家投、創投圈三家老牌股權眾籌平臺的模式做了一張對比表。

2 年過去了,現在創業這麼熱,政策也在明顯的對股權眾籌進行鼓勵,除了股權眾籌平臺數量的增加之外,股權眾籌平臺的模式也發生了變化,最起碼丁辰靈那張表裡的三個平臺的模式,都已經和現在的實際情況對不上了。

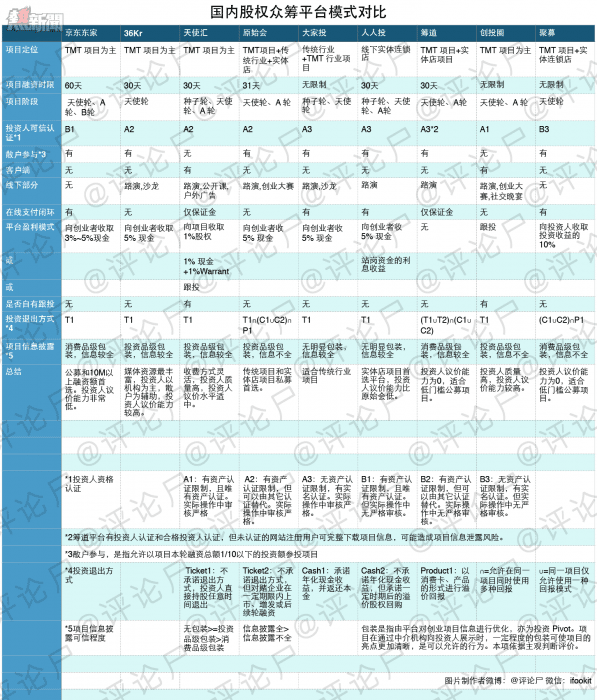

但是前兩天看到 6 月份還有財經記者寫稿的時候引用那張表裡的內容,本著幫大家做 Homework 的態度,選了幾個我比較知道內幕或有投資人身份的平臺做了這張表,順便給打算做股權眾籌的創業者、想要參與股權眾籌的投資人和散戶做下科普和解釋,總之先上表:

(圖大,緩存慢多等會兒,看不清可以保存到本地)

下面是針對這個表格的一些解釋。

什麼是股權眾籌?

不說廢話和空話,股權眾籌其實是把原本的私募投資放到了線上來做的一種形式。就像你在淘寶購物,你買到的是一家公司的股權,而不是這家公司的商品。

股權可以分紅,可以轉賣,上市後可以直接在二級市場上拋售,當然這些退出方式在每一單購買時都會有協議約定,不是每一筆投資都能用同樣的方式退出。

因為目前國家還沒有放開公司法針對股東的限制,所以不可能實現真正意義上像你買個智慧硬體一樣幾萬個人購買一家公司股權的情況。雖然有些平臺放開了公眾認購,但最終落實到股東層面還是有數量限制的。

一個基本的股權眾籌流程是:

上傳項目資訊到平臺;

配合平臺對項目進行包裝,在指定的圈子(專業投資人或公眾)裡對資訊進行宣傳,吸引投資人來認購;

根據自己的喜好和下一步的發展戰略反選投資人,拒絕掉超額認購的部分,與最終確定的投資人進行進一步的溝通;

股權變更(將股權交付給投資人),現金交割(將投資人的錢拿到手裡),融資完成;

進行投後管理,維繫與投資人之間的關係,持續向股東披露資訊。

股權眾籌對於創業者來說最大的好處在於:能夠提升融資過程中的地位,能反選投資人而不是被投資人像挑白菜一樣的扒拉。而股權眾籌對於投資人來說最大的好處是:能夠更充分的分散風險,參投到好項目。

投資人資格認證意味著什麼?

首先就是關於投資人認證的這部分,我將投資人認證分為了 6 個類,1、2、3 三個策略等級和 A、B 兩個執行等級。關於每一個等級意味著什麼,我已經在表裡說的很清楚了。總體投資人質量從高到低是 A>B,1>2>3。在這裡稍稍解釋一下這麼分級的原因和對創業者的理解。

按照去年和今年公佈的兩版《私募股權眾籌融資管理辦法(試行)(徵求意見稿)》中的規定,參與股權眾籌是必須要有資產門檻的:參與股權眾籌的投資人(個人)金融資產方面不低於 100 萬元,或最近 3 年個人年均收入不低於 30 萬元。

然並卵的是目前這隻是個徵求意見稿,在正式實施之前沒有真正的法律效力,可以說有的平臺做資產認證是一種自律行為,那麼為什麼要自律呢?

原因有三點:

天使投資是一種風險非常高的投資行為,投資的失敗率在 95% 以上,如果沒有龐大的資金進行充分的風險分散,對於普通人來說就是穩賠不賺的投資行為,所以投資人認證門檻是一種對投資人的保護。

為了防止沒有天使投資經驗的人,在參與天使投資後因為無法退出而幹擾經營,所以這也是一種對創業者的保護。

防止在股權眾籌的過程中將項目的商業資訊暴露給更多不相關的人,避免項目資訊洩露。

關於第三點我們可以看到最奇葩的是籌道的平臺,雖然該平臺有投資人的實名認證,但是在認證之前就允許註冊用戶下載項目的 BP,基本上沒有對項目產生任何保護作用。

除了資訊洩露之外,選擇有過往創業經歷和投資經歷的投資人,也能夠在投資之外給你一些資源幫助,主要是人脈方面的。投資人質量越高,這部分帶來的資源就越豐富。

舉個簡單的例子來說:如果你是一個做互聯網金融的,在出讓同樣股權的基礎上,你是願意讓你的一個與創投不相關的朋友投資你 100 萬,還是願意讓馬雲投你 100 萬。

你是否應該選擇公募?

和投資人認證門檻相關的就是,是否允許散戶參與,或者說是否是公募了,其實由於我國證券法的限制,現在沒有任何平臺能夠實際意義上的做公募股權眾籌。這裡判斷公募的標準有兩個:

是否對項目進行非常細緻的包裝,並在公開管道進行大範圍宣傳;

是否將項目的單輪融資總額切成過於細的小塊(比如天使輪項目切成 1/15 甚至 1/20)。

從表格來看堅守私募規則的只有老牌股權眾籌平臺天使匯和創投圈,但是實際執行過程中,原始會也並沒有讓過多股東參與到單一項目的融資中。

目前主推公募的是在公眾中影響力較大的京東,和此前成功操作 WIFI 萬能鑰匙 72 億認購額的籌道,從創業者的角度上來說,選擇公募會有更大的議價能力,對於與終端消費者更加貼近的項目,也能更快的完成融資。但正如上面所說的,公募所帶來的是雙向的未知風險,大多數公募平臺並沒有給散戶(跟投人)線下約談創業者留下空間,不方便創業者反選投資人,容易被競品、不理性投資人投資,給後續的投後管理和經營帶來麻煩。

再簡單一點來說,公募獲得的投資人就像是公開發行股票帶來的散戶,正如現在有很多不知道股票運行邏輯的投資者,在遭受股票損失後要求政府或經營者賠償一樣,引入散戶跟投人也有可能帶來這樣的麻煩。

當然,不允許散戶進入的私募也有缺點,對於創業者來說,私募面向的主要為專業投資人或投資機構,如項目素質一般很難促成羊群效應迅速完成融資。

你的項目比較早期、門檻較低或團隊並不忠誠,容易被人抄襲或競爭對手瓦解團度;

你的項目距離公眾比較遠,比如一個亞文化社區、一個垂直領域 O2O、一個光學識別演算法等;

本輪融資除現金之外還希望引入投資人的其它資源;

不想被複雜的投後管理困擾。

當然,也有比較適合做公募的項目:

已經有大量用戶,並且預計用戶可有效轉化為投資人(WIFI 萬能鑰匙是個典型的例子);

你的項目從專業風險投資人的眼光來看是「燙手山芋」——這一般指實體店這種經營風險高,成長性低但有穩定回報,或豆瓣社區這種人氣高但以 10 年計無法變現的項目。

雖然京東在公募上是做的比較好的一個,但是真正讓我感到驚訝的是聚募這個平臺,對投資人的門檻低的像淘寶購物一樣,打款和合同簽署也在線上完成,風險大的驚人。

平臺盈利模式對創業者和投資人有什麼影響?

這個影響很直觀了,從表裡看大多數股權眾籌平臺是以收取傭金的形式進行盈利的,這也是幾乎所有人第一反應能夠想到的模式。但這種模式其實弊病很大,所以老牌的原始會和天使匯都不用這種模式了。

先說收傭金:業界慣例 5% 的傭金聽起來不多,但是你算下你要融 500 萬就是要拿出 25 萬,這個融資成本並不低。而且對於大多數天使輪的初創公司來說,發展最缺的就是錢。無論平臺是對創業者還是對投資人收取傭金,投資人作為買方都會把這個成本轉移到創業者身上,所以收傭金並不是一個最好的模式,只是一個最簡單、最無腦的模式。而且在實際操作中,收取傭金的模式很容易被投資人和創業者私下達成交易後跳單,這也是起步較早的平臺都不用這種模式的原因。

然後是跟投模式:跟投模式主要是創投圈和天使匯在做,京東那一欄雖然沒有寫,是因為我在所有公開的資料中沒有看到京東說會跟投,但是其實京東應該是會跟投一些好項目的。跟投模式其實就是把平臺自身的盈利模式和創業者、投資人的立場綁在一起——因為平臺本身也成為了項目的投資人之一,只有項目好好繼續發展下去,最終上市或變現,平臺才有可能在後續中盈利。天使匯那個收 1% 股權的盈利模式和跟投模式是一樣的,也是以股權代傭金的形式,對於早期項目是非常實惠的。

再之後就是奇葩的:

人人投的資金站崗模式我真是驚呆了,生生的造出了一個投資界的支付寶盈利模式。簡單來說,就是散戶在投了一家人人投的實體店鋪之後,現金不會直接交割到店鋪的手裡,而是按照事前的約定,由人人投代為監管資金,分批次劃撥給創業者。這意味著整個人人投平臺上有多少成功項目,人人投平臺就會手握多少站崗資金,然後人人投會拿這些站崗資金來做一些穩健型貨幣理財用於支撐平臺。

表面看上去這種模式對投資人和創業者都不錯,其實對創業者非常不公平。因為有些創業項目會在很短的時間內估值上漲很快,有些項目天使輪後 3 個月就啟動 Pre-A 輪融資,所以分期給款什麼的根本是耍流氓。不過,人人投主要以實體店鋪眾籌為主,這樣高速增長的可能性不大,所以這種模式也不太可能被複制到其他平臺。

嗯,再然後就是自己融了特別多錢的籌道,在新聞稿裡宣稱自己從 2015 年到 2016 年一年時間不收任何費用和股權,這個可以視為正在打市場不暴露盈利模式。

投資退出方式意味著什麼?

雖然大多數人看起來,T1 不承諾任何收益的股權投資是最不靠譜的,但這是最傳統、最成熟,也是目前最沒有法律爭議的退出方式。

既不會導致投資人因為沒有獲得預期收益而過分幹擾企業經營,投資人也可以在沒有直觀現金兌現承諾的情況下,理性的判斷項目本身,而不是簡單的將任何創業項目理解成自己買了一款理財產品。

T2 承諾企業在 x 年內 IPO 的模式會有兩種問題:

企業通過協議代持方式,將眾籌股東的股權放在一個自然人手裡,在上市後按照當年的協議價格將上市後股份割讓給股東。但,實際情況是我國證監會有明確規定,這種協議在 IPO 過程中是無效的,企業方可隨意撕毀代持協議無需承擔法律責任。

企業通過成立有限合夥公司的形式,讓所有眾籌股東成為一個獨立有限合夥企業股東,然後再用這個有限合夥企業的錢收購自己實際公司的股份,讓實際公司的股東中僅出現一個企業法人,也就是一般股權眾籌的模式。但,在我國 A 股上市的過程中,會對企業股東進行穿透審查,即統計上市企業的每一個企業法人的自然人股東之和來計算其是否違反 200 人股東限制。

WIFI 萬能鑰匙走的是第二種,其 IPO 承諾很可能無法如實兌現,所以在 WIFI 萬能鑰匙的案例中眾籌方給出的另一條路是:若交割 5 年屆滿項目未能上市,投資人可按實際投資額年複利 5% 的回報方式退出——也就是 C1 的退出方式。

但是其實 C1、C2 和 P1 的回報方式都涉嫌非法集資,只不過現在股權眾籌正式的法律法規還沒有下來,有關部門對這些方式都睜一隻眼閉一隻眼。

風險自辯吧,但只有一點是可以確定的:不論創業企業在眾籌過程中承諾投資人什麼,只要企業倒閉了是沒有人為這個承諾買單的,股權眾籌平臺是絕對不會負責的。

而創業企業的倒閉成本真的特別低,千萬別以為投了 C1、C2 型回報的股權眾籌就像買了貨幣基金一樣穩定。

總結

股權眾籌是一種全新的融資方式和融資管道,它很大程度上降低了創業企業的融資成本,提高了融資效率。尤其是私募股權眾籌、公募股權眾籌、新五板和二級市場之間會形成一個完整的融資鏈條,未來股權眾籌可能會是早期初創企業融資的主要管道。

但是在國家還沒有正式規範這個市場之前,很多平臺的玩法都是在一步一步的摸著走,所以並沒有一個定性的結論哪家平臺好哪家平臺不好。

你要問什麼項目不適合股權眾籌,或者什麼人不適合參投股權眾籌的話,我覺得只能這麼說:看不懂這篇文章的,不要眾籌,也不要參投。

本文作者@評論屍首發於新媒體:@赤潮AKASHIO(微信號:AKASHIO)-此言此思若潮水,不沾紅粉自風流。轉載請保留本資訊,未包含本資訊的微信公眾號轉載將受到侵權投訴。

From 評論屍

一張圖讀懂國內股權眾籌平台背後的商業邏輯