就在Sequoia Capital主席邁克爾·莫里茨(Michael Moritz)和美國創業孵化器 Y Combinator 掌門人山姆·阿特曼(Sam Altman)就目前是否存在科技泡沫的議題隔空辯論之際,Google風投總裁及管理合夥人比爾·馬里斯(Bill Maris)也於近期撰文,談到了他對當前科技行業是否存在泡沫的看法:

近期許多人正在討論,科技創業圈是否正出現泡沫。情況是否與2000年「.com」泡沫一樣嚴重?或者更加嚴重?我認為,應當看看現有的數據,從而做出更客觀的判斷。因此,我要求Google風投的工程團隊研究關於泡沫的問題,看看數據能給出什麼樣的信息。在這篇文章中,我將談談我所了解的情況。

回到90年代末,風險投資家對當時的互聯網充滿了熱情。許多資金被投向了一些公司,但這些公司突然就走向了失敗。許多人因此遭遇了大筆損失。

來到2015年,如果你已經看到了Uber、Airbnb和Dropbox等公司的數十億、數百億美元估值,那麼很容易理解為何一些人出現了這樣的擔憂。是不是所有人都對新平台、新經濟模式有着非理性的狂熱,就像1999年時一樣?或者說,這一次有所不同?對於這一問題,有兩方面的觀點。

觀點一:否認泡沫存在

儘管數據表明,風險投資總額正在大幅增長,但這一次與「.com」泡沫時有着關鍵的差異。

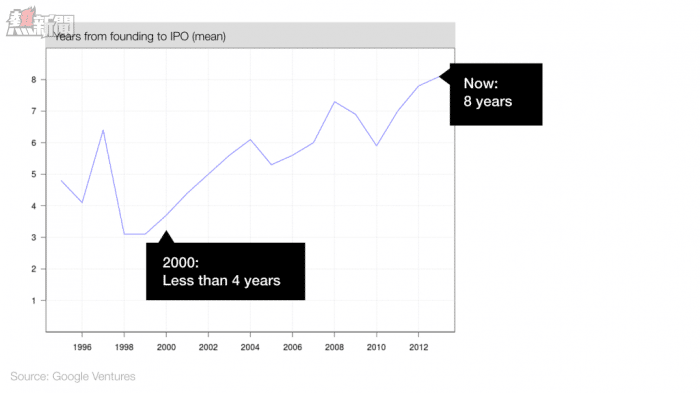

1.創業公司的上市步伐更慢

在2000年的泡沫中,許多公司急不可耐地選擇上市,而當時它們還沒有獲得足夠多的營收。目前,創業公司進行IPO(首次公開招股)的步伐更慢。

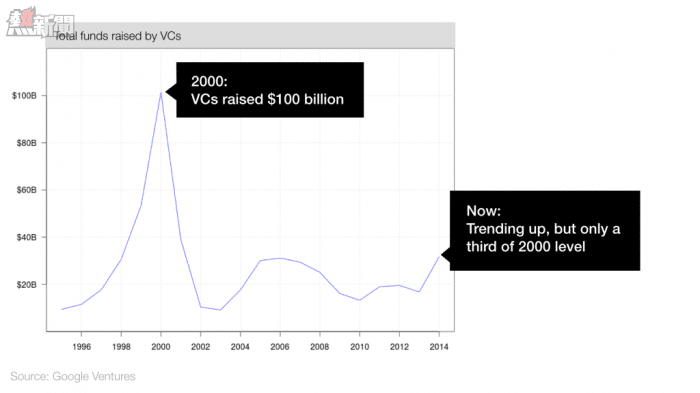

2.風投基金籌集到的資金低於2000年高峰時

2000年,許多資金流入了風險投資行業,而風險投資家利用這些資金投資了「並不符合投資標準」的公司,導致了一些重大的失敗。今天,風投籌集的資金數額確實在增長,但仍遠低於2000年的水平。

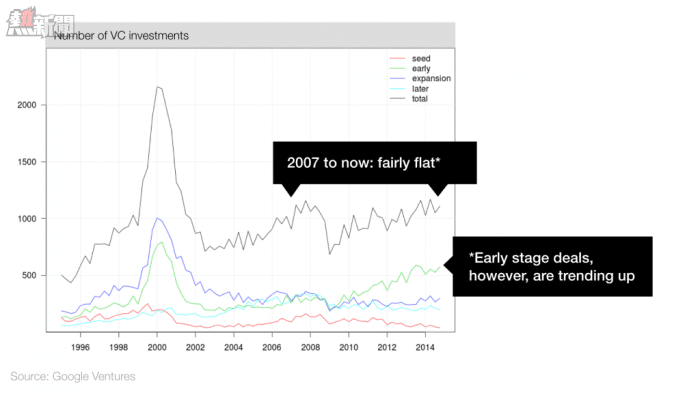

3.投資總筆數維持持平

2000年時,風險投資的投資筆數創下歷史記錄,一年的投資超過2000筆。而今天的情況如何?有很大的不同。自2007年以來,風投投資的筆數基本維持持平。這表明,風險投資家對於投資目標仍有很強的選擇性。

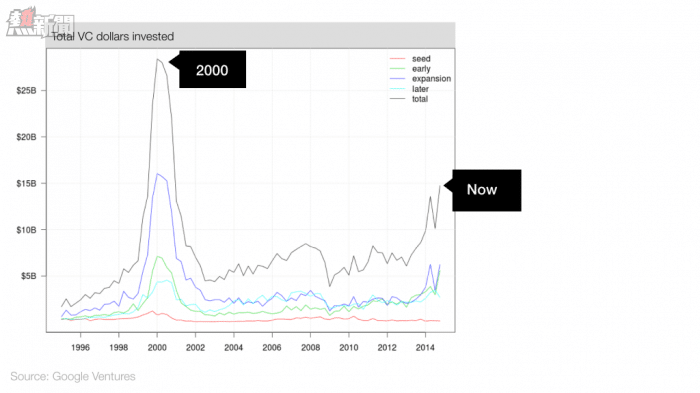

4.風投總額僅為2000年峰值時的一半

2013年和2014年,風險投資總額出現增長,但仍遠低於「.com」泡沫時期的水平。

在2000年泡沫出現時,更多的風投資金帶來了更多的投資。而今天,風投總額正在增長,但投資的數量基本維持持平。我們認為,投資者目前將資金專注於數量較少,但規模更大的投資中。

觀點二:承認泡沫存在

我們的數據分析也透露出了一些不利跡象。以下是6點信號,表明我們可能正處於另一次科技泡沫中。

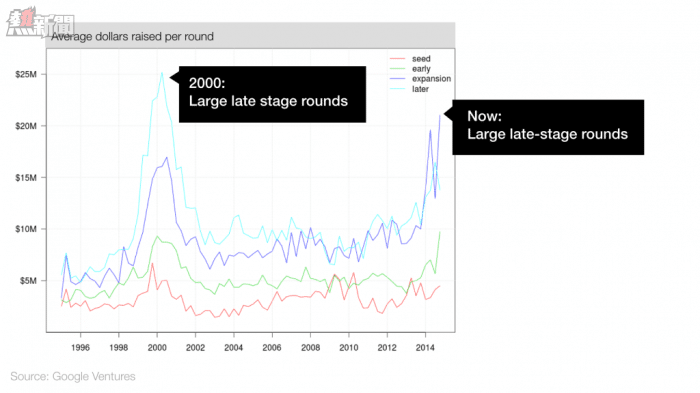

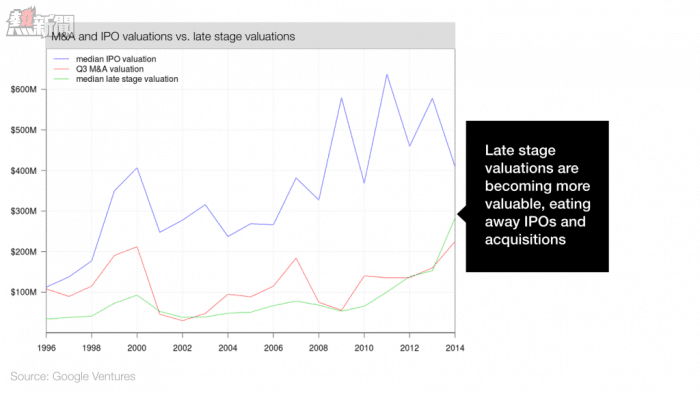

1.投資者將更多資金投入到創業後期公司中

如果你認為,創業後期融資正在取代IPO,成為重要的資金來源之一,那麼這可能是一個令人不安的信號。這與2000年時的情況有一定的相似性。

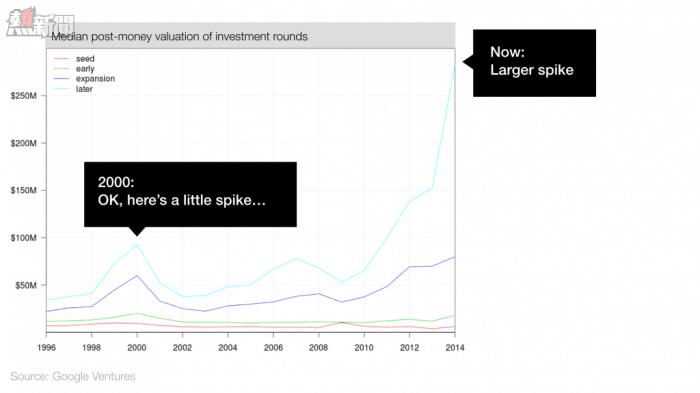

2.私營公司估值仍在增長

當前的私營公司估值遠遠高於2000年時。

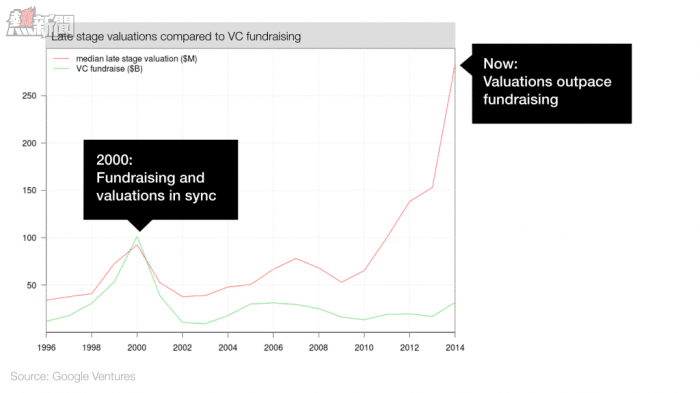

3.估值上升的速度比風投融資的速度更快

2000年時,風投融資和企業估值的增長基本同步,而目前的情況並非如此。

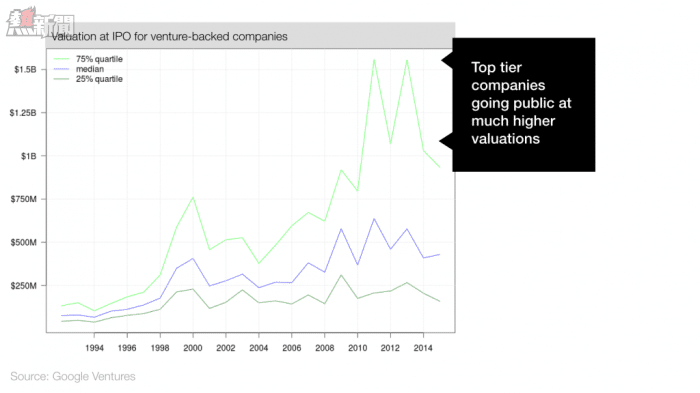

4.以高估值完成IPO的案例越來越多

企業的IPO市值上升很快,但最成功的公司正在以極高的估值去上市。(但或許只是由於它們等待上市的時間更長。)

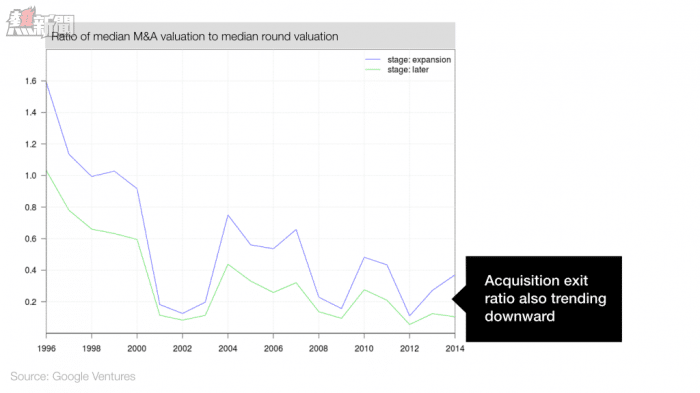

5.創業後期融資取代了IPO投資退出

創業後期估值和收購價格都在增長。與此同時,IPO的平均市值在下降。這表明創業後期融資和收購正在取代IPO。

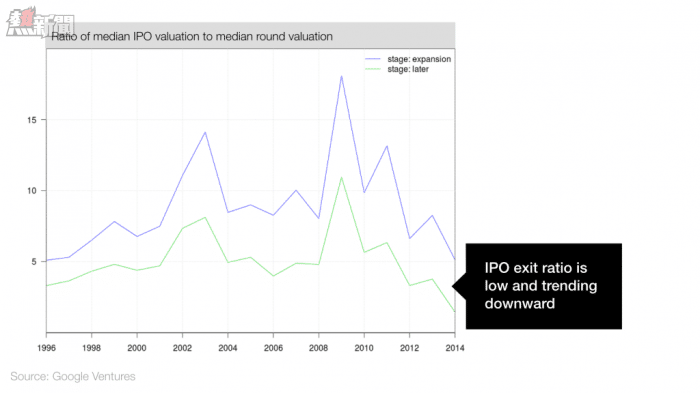

6.IPO市值與創業後期估值之比正在下降

數據表明,IPO市值的增長趕不上創業後期私營公司估值的增長。實際上,如果看看IPO市值和創業後期估值之比,那麼可以發現,這一比值自2009年以來持續下降。這表明,創業後期投資者的投資回報要比以往更低。

當我們關注數據時,有一點非常明確:2015年與2000年有很大的不同。一些不同給人們帶來了信心,例如風險投資總筆數仍維持持平,而另一些不同則令人擔憂,例如一些公司估值大幅上漲,而投資退出的回報率出現下降。

數據明確顯示,創業後期融資出現增長,但這一現象可以從幾個方面去解釋。一方面,來自風投和私募基金的創業後期投資導致許多創業公司不願意上市或是被收購。另一方面,科技正幫助創業公司更快速地實現增長,而創業後期融資滿足了這些更年輕,但規模更大的公司的需求。

結論是什麼?如果說市場存在泡沫,那麼將是一種完全不同的泡沫。這是合理的,因為市場和技術在過去15年中發生了明顯的改變。

當然,企業仍有可能失敗。而考慮到當前的估值和關注度,這樣的失敗將造成更大的影響。不過,天不會塌。當一家高估值公司失敗時,我們將需要深呼吸,問問自己這是否只是個例,是正常創業失敗的一部分。或許,在感到恐慌之前,我們應當先看看數據。

From TechCrunch

原文來自 TechCrunch,新浪科技編譯。

這位Google風投家認為現在沒有科技泡沫,他還認為人類能活到500歲